คณะกรรมการกำหนดนโยบายการเงิน (FOMC) ของธนาคารกลางสหรัฐ (เฟด) มีมติปรับขึ้นอัตราดอกเบี้ยระยะสั้น 0.25% สู่ระดับ 0.25-0.50% ในการประชุมวันที่ 16 มี.ค. 65 ตามที่ตลาดการเงินคาดการณ์ไว้ ซึ่งนับเป็นการปรับขึ้นอัตราดอกเบี้ยครั้งแรกในรอบกว่า 3 ปี

เพื่อแก้ไขภาวะเงินเฟ้อที่ทวีความรุนแรงขึ้นเรื่อยๆ โดยไม่กระทบต่อการเติบโตทางเศรษฐกิจ

โดยผู้ว่าการธปท.มอง Fed ขึ้นดอกเบี้ยกระทบไทยน้อย ชี้ตลาดเงินรับความผันผวนได้ ไม่กระทบภาคส่งออก และเสถียรภาพด้านต่างประเทศที่ดีของไทย จึงไม่จำเป็นต้องรีบขึ้นดอกเบี้ยเพื่อสกัดเงินทุนไหลออกและดูแลเสถียรภาพค่าเงิน

ดร.เศรษฐพุฒิ สุทธิวาทนฤพุฒิ ผู้ว่าการธนาคารแห่งประเทศไทย (ธปท.) เปิดเผยในคอลัมน์ Special Scoop “วารสารการเงินธนาคาร” ฉบับ 479 เดือน มี.ค. 2565ว่า การปรับขึ้นดอกเบี้ยของธนาคารกลางสหรัฐฯ (Fed) ที่จะเริ่มในปีนี้คงจะสร้างความผันผวนในตลาดการเงิน โดยเฉพาะสำหรับกลุ่มประเทศตลาดเกิดใหม่ ที่ถูกกระทบจากวิกฤติโควิดรุนแรงและยังอยู่ในระยะเริ่มต้นของการฟื้นตัว อย่างไรก็ดี การที่สภาพคล่องที่ถูกอัดฉีดเข้าสู่ระบบการเงินโลกจาก QE ในช่วงโควิดไหลเข้าสู่ตลาดเกิดใหม่เอเชีย (EM Asia) น้อยกว่า QE รอบก่อนๆ มาก น่าจะช่วยให้การถอนมาตรการ QE ในครั้งนี้ส่งผลให้ภาวะเงินทุนไหลออกจาก EM Asia ไม่รุนแรงมากนัก

สำหรับผลกระทบต่อไทย มองว่าน่าจะมีไม่มาก หลักๆ เป็นผลจากปัจจัยในประเทศของไทยเอง โดยอาจมองได้ผ่าน 3 ช่องทาง ดังนี้

ช่องทางแรกคือ ตลาดการเงิน ซึ่งสำหรับไทย ตลาดการเงินยังสามารถรองรับความผันผวนได้ ทำให้ผลกระทบมีไม่มาก โดยเฉพาะเมื่อเทียบกับประเทศอื่น

1.โอกาสที่เงินทุนจะไหลออกจากไทยในปริมาณมาก (Capital Flight) มีจำกัด และหากมีเงินทุนไหลออก ผลก็จะมีจำกัดเช่นกัน เพราะ (1) ไทยมีเสถียรภาพต่างประเทศที่แข็งแกร่ง ด้วยเงินสำรองระหว่างประเทศที่สูงเป็นอันดับ 12 ของโลก ซึ่งหากคำนวณดูแล้ว จะเห็นว่าเพียงพอที่จะจ่ายหนี้ต่างประเทศระยะสั้นของไทยได้ถึง 3 เท่า ทำให้นักลงทุนมีความเชื่อมั่นและ (2) การลงทุนของนักลงทุนต่างชาติในไทยมีสัดส่วนต่ำ โดยในตลาดหุ้น สัดส่วนการลงทุนของต่างชาติทยอยลดลงจาก 35% เมื่อ 10 ปีก่อนมาอยู่ที่ 26% ในปัจจุบัน ขณะที่สัดส่วนนักลงทุนต่างชาติในตลาดพันธบัตรอยู่ที่เพียงประมาณ 10% ซึ่งต่ำกว่าประเทศเพื่อนบ้านอย่างมาเลเซียและอินโดนีเซียที่อยู่ที่ประมาณ 15% และ 19% ตามลำดับ

2.แม้อัตราผลตอบแทนพันธบัตรระยะยาวของไทยจะเพิ่มขึ้นตามสหรัฐฯ แต่ผลกระทบต่อธุรกิจไทยมีจำกัดเพราะ (1) ธุรกิจไทยระดมทุนผ่านตลาดตราสารหนี้เพียง 16% ส่วนที่เหลือเป็นการระดมทุนผ่านสินเชื่อจากสถาบันการเงิน (เทียบกับประเทศเกาหลีและมาเลเซียที่ระดมทุนผ่านตลาดตราสารหนี้ประมาณ 25%)ทำให้ต้นทุนการกู้ยืมของธุรกิจไทยขึ้นกับอัตราดอกเบี้ยนโยบายของไทยเป็นหลัก และ (2) ตราสารหนี้ของภาคธุรกิจไทย ส่วนใหญ่มีอายุไม่เกิน 5 ปี ซึ่งอัตราผลตอบแทนพันธบัตรอายุช่วงนี้ ไม่ได้ปรับขึ้นตามผลตอบแทนพันธบัตรระยะยาวหรือพันธบัตรสหรัฐฯ แต่ถูกผูกไว้ด้วยการคาดการณ์อัตราดอกเบี้ยนโยบายของไทย โดยตั้งแต่ไตรมาส 4 ปี 2564 ที่ Fed เริ่มส่งสัญญาณขึ้นดอกเบี้ยนโยบาย อัตราผลตอบแทนพันธบัตรระยะ 2 ปีของไทยเพิ่มขึ้นเพียง 5 bps ขณะที่อัตราผลตอบแทนพันธบัตรระยะเดียวกันของมาเลเซียเพิ่มขึ้น 40 bps และอินโดนีเซียเพิ่มขึ้น 20bps

3.สภาพคล่องในประเทศยังเพียงพอ โดยแม้ตลาดการเงินโลกผันผวนสูงหรือความต้องการลงทุนในไทยของนักลงทุนต่างชาติลดลงมาก แต่ (1) ระบบธนาคารพาณิชย์(ธพ.)ยังมีสภาพคล่องสูง จาก L/D ratio ณ สิ้นปี 2564 อยู่ที่ 94% ซึ่งต่ำกว่าช่วงก่อนโควิด สะท้อนว่า ธพ.ยังสามารถเป็นแหล่งเงินทุนให้กับภาคเศรษฐกิจได้ดี (2) มาตรการด้านสภาพคล่องของ ธปท. อาจช่วยเสริม ธพ. ในการช่วยเหลือธุรกิจที่ต้องการสภาพคล่องเพิ่มเติม เช่น สินเชื่อฟื้นฟูที่ยังเหลือวงเงินอีกประมาณ 1 แสนล้านบาท และ (3) สภาพคล่องในตลาดตราสารหนี้ยังสูง จากความต้องการของนักลงทุนในประเทศ เห็นได้จากผู้ออกตราสารหนี้เอกชนส่วนใหญ่ยังสามารถเสนอขายหุ้นกู้ได้ตามปกติ (นักลงทุนต่างชาติในตลาดตราสารหนี้มีสัดส่วนการลงทุนไม่ถึง 1%)

ช่องทางที่ 2 คือ ผลต่อเศรษฐกิจ การขึ้นดอกเบี้ยของ Fed คาดว่าจะไม่ได้ส่งผลต่อเศรษฐกิจสหรัฐฯ จนทำให้ไทยส่งออกได้น้อยลงมาก โดยปัจจุบันสหรัฐฯ เป็นประเทศคู่ค้าส่งออกที่สำคัญที่สุดของไทย โดยการที่เศรษฐกิจสหรัฐฯ เติบโตร้อนแรงที่สุดในรอบเกือบ 40 ปี ทำให้รายได้ของไทยจากการส่งออกสินค้าไปยังสหรัฐฯ ในปี 2564 เพิ่มขึ้นถึง 21% ซึ่งหาก Fed ปรับขึ้นดอกเบี้ยอย่างระมัดระวังและสามารถรักษา momentum การเติบโตของเศรษฐกิจสหรัฐฯ ได้ ก็จะส่งผลดีภาคการส่งออกไทยด้วย

ช่องทางที่ 3 คือ การดำเนินนโยบายการเงินของไทย อาจยังไม่ต้องสอดคล้องกับนโยบายการเงินของสหรัฐฯ จากสาเหตุสองประการ (1) เสถียรภาพด้านต่างประเทศที่ดีของไทย ทำให้เราสามารถให้น้ำหนักการดำเนินนโยบายการเงินไปที่พัฒนาการของภาวะเศรษฐกิจและเงินเฟ้อของประเทศได้ โดยไม่ต้องรีบขึ้นดอกเบี้ยเพื่อสกัดเงินทุนไหลออกและดูแลเสถียรภาพค่าเงินอย่างบางประเทศ เช่น บราซิล เม็กซิโก แอฟริกาใต้และ (2) กรอบการดำเนินนโยบายปัจจุบันที่ยืดหยุ่นขึ้น ทำให้แม้เงินเฟ้อของไทยจะสูงขึ้นในบางช่วงเวลา แต่ค่าเฉลี่ยทั้งปียังคงอยู่ในกรอบเป้าหมายไทยจึงยังสามารถให้น้ำหนักกับการฟื้นตัวของเศรษฐกิจที่ยังเปราะบางเป็นหลักได้

เจาะลึกมุมมองเชิงนโยบายของ Fed ต่อการเงินโลกและไทย

ธนาคารแห่งประเทศไทย วิเคราะห์สถานะการณ์การปรับขึ้นดอกเบี้ยนโยบายของธนาคารกลางสหรัฐฯ (Fed) เพื่อสกัดเงินเฟ้อดังนี้

1.ท่าทีของ Fed ในการดำเนินนโยบาย

นักวิเคราะห์คาดการณ์ว่า Fed จะขึ้นดอกเบี้ยนโยบาย 5-7 ครั้ง ในปีนี้ และลดสภาพคล่องในระบบการเงิน ซึ่งดอกเบี้ยนโยบายอาจปรับสูงขึ้นอีก 1.25-1.75% และคาดว่าในช่วงครึ่งหลังของปีนี้ Fed จะเริ่มลดปริมาณการถือครองพันธบัตรรัฐบาลจากมาตรการ QE หรือที่เรียกว่าการทำ Quantitative Tightening (QT) ซึ่งจะทำให้สภาพคล่องในระบบการเงินโลกลดลง และอาจทำให้ตลาดการเงินผันผวนมากขึ้น

2.คาดการณ์ผลจากการปรับนโยบายของ Fed ต่อตลาดเกิดใหม่ในเอเชีย (EM Asia)

สภาพคล่องที่ถูกอัดฉีดเข้าสู่ระบบการเงินโลกผ่านนโยบาย QE ในช่วงโควิด ไหลเข้าสู่ EM Asia น้อยกว่าช่วง QE รอบก่อน โดยระหว่างปี 2020-2021 Fed อัดฉีดสภาพคล่องเข้าสู่ระบบการเงินผ่านการซื้อสินทรัพย์กว่า 4 ล้านล้านดอลลาร์ สรอ. แต่ปริมาณเงินทุนที่ไหลเข้าประเทศ EM Asia ในช่วงนั้น กลับมีเพียงไม่ถึง 2 แสนล้านดอลลาร์ สรอ. หรือ 5% ของสภาพคล่องที่เพิ่มขึ้น แต่หากเทียบกับมาตรการ QE ในปี 2010-2013 ที่ Fed ซื้อสินทรัพย์ประมาณ 2 ล้านล้านดอลลาร์ สรอ. เงินทุนที่ไหลเข้า EM Asia ในช่วงนั้นคิดเป็นถึง 6 แสนล้านดอลลาร์ สรอ. หรือ 30% ของสภาพคล่องที่เพิ่มขึ้น ดังนั้นเมื่อ Fed ลดมาตรการ QE ในคราวนี้ ผลต่อเงินทุนเคลื่อนย้ายใน EM Asia จึงไม่น่ากังวลเท่าครั้งก่อน

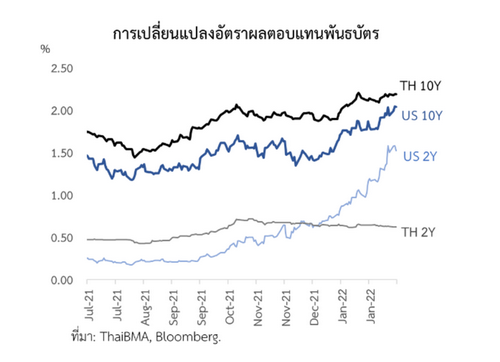

3.การตอบสนองของอัตราผลตอบแทนของพันธบัตรรัฐบาลไทยต่อนโยบายของ Fed

อัตราผลตอบแทนพันธบัตรระยะยาวของไทยปรับสูงขึ้นตามอัตราผลตอบแทนพันธบัตรสหรัฐฯ ขณะที่ระยะสั้นยังทรงตัวใกล้เคียงกับอัตราดอกเบี้ยนโยบาย โดยจากต้นปี 2565 อัตราผลตอบแทนระยะ 10 ปีของไทย ปรับเพิ่มขึ้นแล้ว 25 bps ตามอัตราผลตอบแทนพันธบัตรสหรัฐฯ ระยะเดียวกันที่เพิ่มขึ้นไปราว 40 bps ขณะที่อัตราผลตอบแทนระยะ 2–5 ปีของไทยเพิ่มขึ้นเพียงไม่ถึง 10 bps เท่านั้น แม้อัตราผลตอบแทนพันธบัตรระยะเดียวกันของสหรัฐฯ จะเพิ่มขึ้นแล้ว 60-70 bps ซึ่งหมายความว่า อัตราผลตอบแทนระยะสั้นของไทยถูก “ยึดเหนี่ยว” (Anchored) ไว้ด้วยการคาดการณ์อัตราดอกเบี้ยนโยบายของไทยมากกว่า

4.ผลกระทบต่อตลาดตราสารหนี้ไทย หากตลาดการเงินโลกผันผวนจากการขึ้นดอกเบี้ยของ Fed

ตลาดตราสารหนี้ไทยพึ่งพาการลงทุนจากนักลงทุนในประเทศเป็นหลัก ซึ่งจะช่วยสนับสนุนการระดมทุนในช่วงที่ตลาดการเงินโลกผันผวน ปัจจุบันพันธบัตรรัฐบาลและตราสารหนี้ภาคเอกชนมีนักลงทุนไทยถือครองอยู่ถึงประมาณ 90% และ 100% ตามลำดับดังนั้น สภาพคล่องจากนักลงทุนไทยหลากหลายกลุ่มจะช่วยพยุงให้ภาคธุรกิจยังสามารถระดมทุนจากตลาดได้ต่อเนื่อง

**หมายเหตุ ข้อมูลก่อนการประชุมของเฟด

Source: การเงินธนาคารออนไลน์

Cr.Bank of Thailand Scholarship Students

-------------------------------------------------------------------------------------

เพิ่มเพื่อนรับข่าวสารตลาดหุ้น Forex และบทความดีๆ ด้านการเงิน การลงทุน ฟรี !!

http://line.me/ti/p/%40zhq5011b

Line ID:@fxhanuman

Web : https://www.fxhanuman.com

Web : https://www.eluforex.com/

FB:https://www.facebook.com/review.forex.broker/

เยี่ยมชม partner ของเราที่ Eluforex รีวิวโบรกเกอร์ Forex

#forex #ลงทุน #peppers #xm #fbs #exness #icmarkets #avatrade #fxtm #tickmill #fxpro #fxopen #fxcl #forex4you