ไชน่า เอเวอร์แกรนด์ กรุ๊ป บริษัทอสังหาริมทรัพย์ใหญ่อันดับ 2 ของจีนเผชิญปัญหาสภาพคล่อง และอาจไม่สามารถชำระหนี้ได้ตามกำหนด โดยมีหนี้ที่เป็นตราสารหนี้เชิงพาณิชย์มูลค่ารวม 2.057 แสนล้านหยวน (3.2 หมื่นล้านดอลลาร์) หรือราว 1 ล้านล้านบาท ณ สิ้นปี 2563

เอเวอร์แกรนด์มีหนี้สินมากกว่า 3 แสนล้านดอลลาร์ หรือราว 10 ล้านล้านบาท เทียบเท่ากับ 2% ของตัวเลขผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) ของจีน หลังจากที่บริษัทได้ทำการกู้เงินมาเป็นเวลาหลายปีเพื่อรองรับการขยายตัวของภาคอสังหาริมทรัพย์ของจีน ขณะเดียวกัน เอเวอร์แกรนด์ยังมีกำหนดชำระดอกเบี้ยหุ้นกู้ทุกเดือนในช่วงที่เหลือของปีนี้ ซึ่งได้แก่ ตุลาคม, พฤศจิกายน และ ธันวาคม

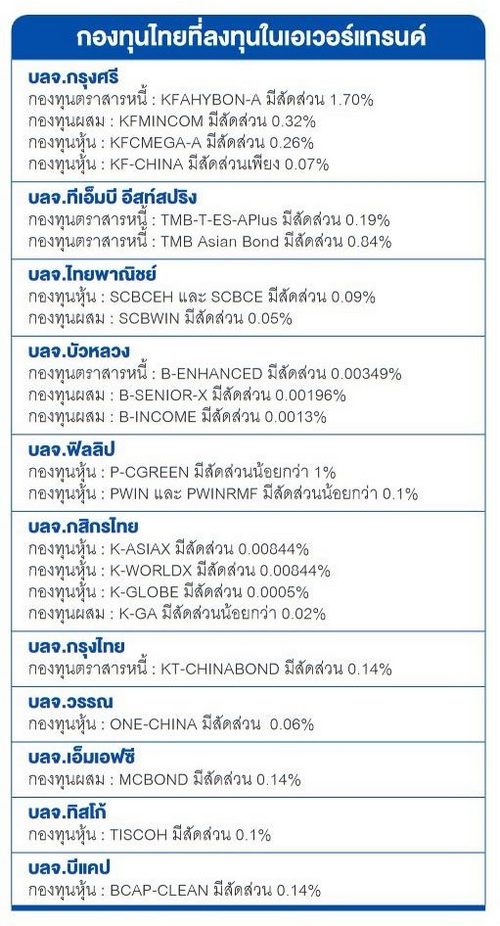

กองทุนไทยลงทุนในเอเวอร์แกรนด์ สัดส่วนน้อย

สำหรับกองทุนในไทยที่ลงทุนในหุ้นและหุ้นกู้ของเอเวอร์แกรนด์ ซึ่งเป็นการลงทุนผ่านกองทุนหลักในต่างประเทศ ได้ทยอยแจ้งข้อมูลแก่ลูกค้า ซึ่งการเงินธนาคารได้รวบรวมข้อมูลพบว่ามีประมาณ 24 กองทุน และมีสัดส่วนการลงทุนที่น้อยมาก โดยภาพรวมไม่ถึง 1% ของมูลค่าทรัพย์สิน (NAV) กองทุน ดังนั้น จึงประเมินว่าได้รับผลกระทบจำกัด

อีกทั้งปัญหาสภาพคล่องที่รุนแรงขึ้นเกิดจากการควบคุมหนี้ที่เข้มงวดขึ้นของจีน ไม่ได้เกิดจากภาพอุตสาหกรรมที่ไม่ดีทั้งระบบ ผลกระทบต่อภาพรวมจึงมีจำกัด

บริษัทหลักทรัพย์จัดการกองทุน (บลจ.) กรุงศรี เปิดเผยว่า สำหรับทิศทางระยะสั้น ตลาดได้รับแรงกดดันจากข่าว นักลงทุนที่รับความผันผวนระยะสั้นสูงได้ สามารถถือการลงทุนต่อได้ สำหรับกลยุทธ์การลงทุนในจีน

ตลาดหุ้น : ยังคงลงทุนได้ เพราะมองว่าไม่ได้กระทบในวงกว้าง แต่ตลาดหุ้นที่เพิ่งบอบช้ำจาก Regulatory Risk (ความเสี่ยงจากมาตรการ) เมื่อเผชิญกับข่าวนี้อาจถูกกดดันไปสักระยะ และไม่ได้ฟื้นตัวเร็วในระยะเวลาอันใกล้ แต่มี Upside ที่มากในระยะเวลากลางถึงยาว จากการเติบโตของ New China ที่ยังดีอยู่ ดังนั้น สามารถหาจังหวะเข้าซื้อเมื่อตลาดปรับตัวลงได้

ตราสารหนี้ High Yield ของเอเชีย : การลงทุนในตราสารหนี้ HY ที่ให้ผลตอบแทนที่มากที่สุด คือในช่วงที่ Spread กว้างจากตลาดที่ Panic รุนแรง ณ ปัจจุบัน China Property HY มี Credit Spread ถึง 16% จึงเป็นโอกาสที่ดีสำหรับคนที่รับความเสี่ยงได้สูง

กองทุนภายใต้ TMBAM Eastspring ลงทุนน้อยกว่า 4 ล้านบาท

บลจ.ทีเอ็มบี อีสท์สปริง (TMBAM Eastspring) เปิดเผยว่า กองทุนเปิด TMB-T-ES-APlus มีขนาดกองทุนประมาณ 1,825 ล้านบาท มีการลงทุนในเอเวอร์แกรนด์ประมาณ 0.19% (ในสัดส่วนกองทุนหลัก ณ วันที่ 17 ก.ย.2021) ซึ่งคิดเป็นเงินประมาณ 3.3 ล้านบาท และกองทุนเปิด TMB Asian Bond มีขนาดกองทุนประมาณ 35.5 ล้านบาท มีการลงทุนในเอเวอร์แกรนด์ ประมาณ 0.84% (ในสัดส่วนกองทุนหลัก ณ 19 ส.ค.2021) ซึ่งคิดเป็นเงินประมาณ 3 แสนบาท จึงทำให้ทั้ง 2 กองทุน มีสัดส่วนการลงทุนในตราสารหนี้รวมกันในเอเวอร์แกรนด์ น้อยกว่า 4 ล้านบาท (เนื่องจากกองทุนหลักมีการถือครองเงินสดบางส่วน)

ดังนั้น ผลกระทบของกองทุนนั้นค่อนข้างจำกัด เนื่องจากทั้ง 2 กองทุนได้ประโยชน์จากการกระจายการลงทุนในตราสารมากกว่า 400 ตราสารสำหรับ TMB Asian Bond และ TMB-T-ES-APlus มากกว่า 60 ตราสาร

Blackrock ให้ความมั่นใจ

พอร์ตกองทุนกระจายความเสี่ยงที่ดี

บลจ.กรุงไทย เปิดเผยมุมมองจาก Blackrock ผู้จัดการกองทุน BGF China Bond Fund ซึ่งเป็นกองทุนหลักของ KT-CHINABOND โดย BlackRock มองว่า แรงเทขายที่เกิดขึ้นนั้น จะเป็นแรงเทขายอย่างรุนแรงในระยะเวลาสั้นๆ เท่านั้น และมองว่ายังมีบริษัทอสังหาริมทรัพย์เกรด B อีกหลายบริษัทที่มีสถานะการเงินที่ดี และไม่มีปัญหาทางสภาพคล่องแต่อย่างใด

ทั้งนี้ ทาง BlackRock จะจับตาดูสถานการณ์อย่างใกล้ชิด และปัจจุบันพอร์ตการลงทุนของ BlackRock มีการกระจายความเสี่ยงเป็นอย่างดี โดยอาจพิจารณาปรับสัดส่วนการลงทุนที่มีอยู่อย่างน้อยนิดในตราสารหนี้ของเอเวอร์แกรนด์เพิ่มเติม หากมีมุมมองที่เปลี่ยนแปลงไปจากเดิม

บลจ.ฟิลลิป เชื่อว่า เหตุการณ์นี้ไม่ได้ส่งผลกระทบกับตลาดการเงินของจีนโดยรวม ทั้งนี้ กองทุน PWIN, PWINRMF และ PWINRMF มีการลงทุนในเอเวอร์แกรนด์สัดส่วนที่น้อย หากเหตุการณ์เกี่ยวกับบริษัทมีแนวโน้มแย่ลง และกองทุนต่างประเทศไม่ได้ทำการลดสัดส่วนเพิ่มเติม กองทุนยังคงได้รับผลกระทบจำกัด

การที่ราคากองทุนปรับตัวลงช่วงนี้ ไม่ได้มีสาเหตุหลักจากสัดส่วนหุ้นของเอเวอร์แกรนด์ แต่เป็น Sentiment ของตลาดในสถานการณ์ที่มีข่าวเชิงลบ บลจ. มองว่าการกระจายการลงทุน และการเน้นลงทุนในธีมที่ได้ประโยชน์ระยะยาว ยังสามารถทำให้กองทุนไปต่อได้

บลจ.เอ็มเอฟซี เปิดเผยมุมมองผู้จัดการกองทุนหลัก BGF China Bond Fund แม้จะมีข่าวเชิงลบกรณีของเอเวอร์แกรนด์ออกมาในช่วงต้นเดือนกันยายน แต่ผลการดำเนินงานของกองทุนตั้งแต่ต้นเดือนยังค่อนข้างทรงตัว จากการที่กองทุนได้ลดสัดส่วนการลงทุนในหุ้นกู้ภาคอสังหาริมทรัพย์ ฝั่งตลาดนอกประเทศจีน (Offshore High Yield Property) ในช่วงครึ่งแรกของปีจากระดับ 30% เป็น 20% ช่วยลดผลกระทบจากการขาดทุนในตลาดนอกประเทศจีน (Offshore) ได้บางส่วน นอกจากนี้ กองทุนมีสถานะการลงทุนในเอเวอร์แกรนด์ไม่มาก จึงได้รับผลกระทบจากเหตุการณ์นี้ค่อนข้างจำกัด

BGF มองหุ้นกู้อสังหาริมทรัพย์ที่มีอันดับความน่าเชื่อถือระดับ B ในบางบริษัทยังมีสภาพคล่องที่ดีอยู่ และมีกระแสเงินสดเพียงพอที่จะชำระคืนหนี้ แต่อย่างไรก็ตาม BGF ยังคงระมัดระวังในการลงทุนหุ้นกู้เหล่านี้อย่างใกล้ชิด

ประเด็นปัญหาหนี้ของเอเวอร์แกรนด์ เป็นความเสี่ยงเฉพาะตัวของบริษัทไม่ใช่ ความเสี่ยงที่มีผลกระทบต่อตลาดทั้งระบบ (Systematic Risk) ประกอบกับราคาหุ้นกู้ของเอเวอร์แกรนด์ ที่ปรับตัวลงมาค่อนข้างมาก ได้สะท้อนความเสี่ยงที่เพิ่มขึ้นจากโอกาสในการผิดนัดชำระหนี้ไปในระดับหนึ่งแล้ว รวมถึงการที่กองทุนหลักมีสถานะการลงทุนในเอเวอร์แกรนด์ เพียงแค่ 0.14% (ณ วันที่ 9 ก.ย.2021) จึงมองผลกระทบมีค่อนข้างจำกัด

บลจ.กสิกรไทย เปิดเผยว่า กองทุนรวมภายใต้การบริหารของบริษัทที่ลงทุนผ่าน Master Fund มี 4 กองทุน แต่เป็นสัดส่วนที่น้อยมาก สำหรับมุมมองของผู้จัดการกองทุนในระยะสั้นตลาดยังคงได้รับแรงกดดัน โดยเฉพาะอย่างยิ่งหุ้นในกลุ่มอสังหาริมทรัพย์ จากการที่สภาพคล่องมีความตึงตัวและความกังวลของนักลงทุน ทั้งนี้ ภาคอสังหาฯคิดเป็น 3.8% ของดัชนี MSCI China ขณะที่เอเวอร์แกรนด์แม้จะเป็นบริษัทขนาดใหญ่แต่ก็มีส่วนแบ่งการตลาดเพียง 4% เท่านั้น เพราะตลาดอสังหาฯในจีนค่อนข้างกระจายตัวอย่างมาก

คำแนะนำการลงทุน ยังคงมีมุมมองเป็นบวกต่อหุ้นจีนอยู่ เนื่องจากมองว่าปัญหาในระยะสั้นที่น่าจะสามารถควบคุมผลกระทบได้ และความพยายามในการลดการกู้ลงจะเป็นผลดีกับเศรษฐกิจในระยะยาว

ข้อสังเกตของมอร์นิ่งสตาร์ หุ้นกู้ในกลุ่มเอเวอร์แกรนด์

มอร์นิ่งสตาร์เปิดเผยว่า ตราสารหนี้ภายใต้กลุ่มเอเวอร์แกรนด์ ยังมีการออกตราสารหนี้เพื่อกู้ยืมเงินจากนักลงทุนผ่านบริษัทในเครือภายในกรุ๊ป ดังนั้น หากจะดูว่าแต่ละกองทุนมีการลงทุนในตราสารหนี้ของเอเวอร์แกรนด์เท่าไรคงต้องนับรวมการลงทุนในตราสารหนี้ของบริษัทย่อยเหล่านี้เข้าไปด้วย

ตัวอย่างเช่นหุ้นกู้ของบริษัทอสังหาริมทรัพย์ Hengda ซึ่งเป็นบริษัทที่เอเวอร์แกรนด์ ถือหุ้นอยู่ในสัดส่วน 60% โดย Hengda ได้มีการออกหุ้นกู้ สกุลเงินหยวน อายุ 5 ปี มูลค่า 4 พันล้านหยวน และครบกำหนดชำระคืนในเดือนกันยายนปี 2025

หรือหุ้นกู้ของบริษัท Scenery Journey ซึ่งเป็นเจ้าของโดย Hengda ที่ถือผ่านบริษัทโฮลดิ้ง Tianji อีกทีหนึ่ง โดย Scenery Journey ได้ออกหุ้นกู้สกุลเงินดอลลาร์สหรัฐซึ่งจะครบกำหนดชำระคืนในเดือนตุลาคม 2022 และพฤศจิกายน 2023 ซึ่งที่ผ่านมา ฟิทช์ เรทติ้งส์ ได้ปรับลดอันดับความน่าเชื่อถือของเอเวอร์แกรนด์ รวมถึงบริษัทย่อย Hengda และ Tianji เพื่อสะท้อนความเสี่ยงในการผิดนัดชำระจากปัญหาทางด้านสภาพคล่อง โดยยอดขายที่ชะลอลงทำให้การจ่ายคืนหนี้ค้างชำระต่อคู่ค้าอย่างเช่นผู้รับเหมาและซัพพลายเออร์ล่าช้าออกไปด้วย

ก่อนหน้านี้ มอร์นิ่งสตาร์ ได้ทำการรวบรวมดูพบว่ากองทุนตราสารหนี้ขนาดใหญ่มีการลงทุนในหุ้นกู้ของเอเวอร์แกรนด์ในสัดส่วนประมาณ 1% ของมูลค่าพอร์ตโดยรวม (Allianz Dynamic Asian High Yield Bond มีสัดส่วนลงทุนมากสุดที่ 2.56%) และหากดูการลงทุนในหุ้นกู้ของ Scenery Journey ด้วยพบว่ากองทุนเหล่านี้มีการลงทุนอยู่ประมาณ 0.32% ถึง 1.16% (ยกเว้น HSBC GIF Asia High Yield Bond ที่ได้ขายหุ้นกู้ของ Scenery Journey ออกไปหมดแล้ว)

Source: การเงินธนาคารออนไลน์

Cr.Bank of Thailand Scholarship Students

----------------------------------------------------------------------------------------

เพิ่มเพื่อนรับข่าวสารตลาดหุ้น Forex และบทความดีๆ ด้านการเงิน การลงทุน ฟรี !!

http://line.me/ti/p/%40zhq5011b

Line ID:@fxhanuman

Web : https://www.fxhanuman.com

Web : https://www.eluforex.com/

FB:https://www.facebook.com/review.forex.broker/

เยี่ยมชม partner ของเราที่ Eluforex รีวิวโบรกเกอร์ Forex

#forex #ลงทุน #peppers #xm #fbs #exness #icmarkets #avatrade #fxtm #tickmill #fxpro #fxopen #fxcl #forex4you