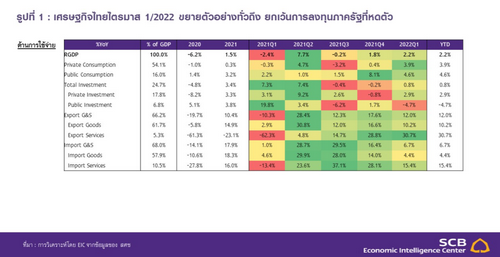

เศรษฐกิจไทยไตรมาสแรกของปี 2022 ขยายตัว 2.2% เมื่อเทียบกับช่วงเดียวกันของปีก่อนหน้า (YOY) หรือคิดเป็น 1.1% เมื่อเทียบกับไตรมาสก่อนหน้า หลังปรับปัจจัยฤดูกาล (QOQ sa) ขยายตัวต่อเนื่องจากไตรมาสสุดท้ายของปี 2021 ที่ 1.8%YOY

ในด้านการใช้จ่าย (Expenditure Approach) สะท้อนให้เห็นว่าเศรษฐกิจขยายตัวอย่างทั่วถึง ยกเว้นการลงทุนภาครัฐและการเปลี่ยนแปลงสินค้าคงเหลือที่หดตัว

การบริโภคภาคเอกชนขยายตัวที่ 3.9% (เทียบกับช่วงเดียวกันของปีก่อนหน้า) เร่งตัวขึ้นจาก 0.4% ในไตรมาสก่อนหน้าจากการผ่อนคลายมาตรการควบคุมโรค ทำให้กิจกรรมทางเศรษฐกิจเริ่มปรับตัวดีขึ้น แม้ได้รับแรงกดดันจากค่าครองชีพที่เพิ่มขึ้น โดยในไตรมาสนี้การใช้จ่ายขยายตัวได้ในทั้งกลุ่มสินค้าคงทน สินค้ากึ่งคงทน สินค้าไม่คงทน และบริการสุทธิ

การลงทุนภาครัฐพลิกกลับกลับมาหดตัว -4.7% หลังจากที่ขยายตัว 1.7% ในไตรมาสก่อนหน้า โดยหดตัวทั้งการลงทุนของรัฐบาลและรัฐวิสาหกิจที่ -6.5% และ -2.1% ตามลำดับ และหดตัวทั้งในด้านการก่อสร้างและด้านเครื่องมือเครื่องจักรที่ -3.9% และ -7% ตามลำดับ

การลงทุนภาคเอกชนพลิกกลับมาขยายตัว 2.9% หลังจากที่หดตัว -0.8% ในไตรมาสก่อนหน้า โดยการลงทุนในด้านเครื่องมือเครื่องจักรขยายตัว 5.4% จากการลงทุนในหมวดยานพาหนะเป็นหลัก ในขณะที่หมวดอื่น ๆ ชะลอตัวลง ซึ่งส่วนหนึ่งเป็นผลจากต้นทุนการนำเข้าสินค้าที่สูงขึ้น ขณะที่ด้านการก่อสร้างลดลง -8%

การบริโภคภาครัฐขยายตัว 4.6% ชะลอตัวลงจากไตรมาสก่อนหน้าที่ 8.1% โดยการโอนเพื่อสวัสดิการสังคมที่ไม่เป็นตัวเงินสำหรับสินค้าและบริการในระบบตลาดที่ขยายตัว 74.5% เร่งตัวขึ้นจากไตรมาสก่อนหน้าที่ 38.5% ซึ่งส่วนหนึ่งเป็นผลมาจากการเพิ่มขึ้นของค่าใช้จ่ายที่เกี่ยวข้องกับ COVID-19 ในทางตรงกันข้ามค่าตอบแทนแรงงานและรายจ่ายค่าซื้อสินค้าและบริการลดลง -2.6% และ -3.8% หลังจากที่ขยายตัว 0.4% และ 11.4% ในไตรมาสก่อนหน้า

มูลค่าการส่งออกสินค้าที่แท้จริงขยายตัว 10.2% ต่อเนื่องจากเดือนก่อนหน้าที่ 16.6% ซึ่งเป็นไปตามการผ่อนคลายมาตรการควบคุมโรคที่เคยส่งผลกระทบต่อกิจกรรมการผลิตในช่วงก่อนหน้า รวมถึงการฟื้นตัวของเศรษฐกิจและการค้าโลก นอกจากนี้ ยังได้รับอานิสงส์จากภาวะสงครามที่เพิ่มอุปสงค์ของสินค้ากลุ่มอาหาร การส่งออกทองคำที่สูง และภาวะเงินบาทอ่อนค่า

มูลค่าการนำเข้าสินค้าที่แท้จริงขยายตัวชะลอลงที่ 4.4% จาก 14% ในไตรมาสก่อนหน้า โดยเป็นการขยายตัวทั้งในสินค้าอุปโภคบริโภคตามอุปสงค์จากภาคครัวเรือน สินค้าทุนตามอุปสงค์เครื่องมือเครื่องจักร และสินค้าวัตถุดิบ โดยเฉพาะกลุ่มอิเล็กทรอนิกส์และเคมีภัณฑ์ ซึ่งเป็นการนำเข้ามาเพื่อผลิตและส่งออก

การส่งออกภาคบริการขยายตัวเร่งขึ้นมากที่ 30.7% เร่งตัวขึ้นจาก 28.8% ในไตรมาสก่อนหน้าจากรายรับจากการท่องเที่ยวและการบริการขนส่งสินค้า รวมถึงค่าบริการธุรกิจอื่น ๆ ในขณะที่การนำเข้าบริการแม้จะชะลอลงมาที่ 15.4% จาก 28.1% ในไตรมาสก่อนหน้า แต่ยังขยายตัวในระดับสูงตามค่าบริการขนส่งสินค้าที่สูง

ส่วนการเปลี่ยนแปลงสินค้าคงเหลือถึงแม้ว่าจะปรับลดลงเมื่อเทียบกับช่วงเดียวกันในปีก่อนหน้า แต่สินค้าคงเหลือมีมูลค่าเพิ่มขึ้นจากไตรมาสก่อนหน้าถึง 253,556 ล้านบาท โดยในไตรมาสนี้การสะสมสินค้าคงคลังเพิ่มขึ้นมากในสินค้าอุตสาหกรรมและเหมืองแร่ โดยเฉพาะน้ำมันดิบทั้งจากความกังวลด้านสงครามในยูเครนและราคาที่เพิ่มสูงขึ้น นอกจากนี้ ยังมีการสะสมสินค้าคงคลังมากขึ้นในกลุ่มน้ำตาล เครื่องประดับอัญมณี ผลิตภัณฑ์ปิโตรเลียม ผลิตภัณฑ์พลาสติก และผลิตภัณฑ์ยางสังเคราะห์เบื้องต้น ในทางตรงกันข้ามมีการสะสมสินค้าคงคลังลดลงในหมวดยานยนต์ คอมพิวเตอร์ และสินค้าเกษตร

ด้านการผลิต (Production Approach) สามารถขยายตัวได้ทั้งในภาคการเกษตร ภาคการผลิตอุตสาหกรรม และภาคบริการ

ภาคการเกษตรขยายตัวได้มากที่สุดในรอบ 15 ไตรมาสที่ 4.1% หลังจากที่หดตัว -0.6% ในไตรมาสก่อนหน้า โดยขยายตัวทั้งการผลิตในหมวดพืช ปศุสัตว์ และประมง จากผลผลิตพืชสำคัญที่ขยายตัว เช่น ข้าวเปลือก อ้อยโรงงาน ปาล์มน้ำมัน และสับปะรด รวมถึงผลผลิตประมงและปศุสัตว์ที่ดีขึ้น

ภาคอุตสาหกรรมขยายตัว 0.5% ชะลอลงจาก 2.6% ในไตรมาสก่อนหน้า ตามการชะลอตัวของสาขาการผลิตสินค้าอุตสาหกรรมที่ขยายตัว 1.9% ชะลอลงจากไตรมาสก่อนหน้าที่ 3.8% จากและสาขาการทำเหมืองแร่และเหมืองหินที่หดตัว -18.7% ต่อเนื่องจากที่หดตัว -13.4% ในไตรมาสก่อนหน้า

ภาคบริการขยายตัว 2.9% เร่งตัวขึ้นจาก 1.7% ในไตรมาสก่อนหน้า จากการขยายตัวในสาขาที่พักแรมและร้านอาหาร การขายส่งและขายปลีก การซ่อมยานยนต์และจักรยานยนต์ การขนส่งและสถานที่เก็บสินค้า ข้อมูลข่าวสารและการสื่อสาร อย่างไรก็ตาม ภาคการก่อสร้างที่หดตัว -5.5% เป็นปัจจัยฉุดสำคัญ ซึ่งส่วนหนึ่งเป็นผลจากต้นทุนของผู้ประกอบการเพิ่มสูงขึ้นอย่างต่อเนื่อง อีกทั้ง ภาครัฐไม่มีการลงทุนก่อสร้างโครงการขนาดใหญ่เพิ่มเติมในเดือนนี้หลังจากที่โครงการก่อสร้างรถไฟฟ้าสายสีเหลืองและชมพูสิ้นสุดไปในไตรมาสก่อนหน้า

เศรษฐกิจไทยในไตรมาสแรกของปี 2022 ขยายตัวสูงกว่าคาด โดยขยายตัวต่อเนื่องเป็นไตรมาสที่สองติดต่อกันที่ 2.2% เมื่อเทียบกับช่วงเดียวกันของปีก่อนหน้า และหากเทียบกับไตรมาสก่อนหน้าที่เศรษฐกิจไทยเริ่มกลับมาฟื้นตัวจากการผ่อนคลายมาตรการควบคุมโรค เศรษฐกิจไทยในไตรมาสแรกยังสามารถขยายตัวได้ 1.1% จากไตรมาสก่อนหน้า หลังปรับปัจจัยฤดูกาล (QOQ sa) โดยเศรษฐกิจได้รับปัจจัยสนับสนุนหลักจากการฟื้นตัวของอุปสงค์

ในประเทศที่ได้รับอานิสงส์จากการผ่อนคลายมาตรการควบคุมโรคและนักท่องเที่ยวที่เริ่มกลับมาตามการเปิดประเทศ การส่งออกที่ยังขยายตัวได้ดีอย่างต่อเนื่องจากปีที่ผ่านมา และมาตรการกระตุ้นเศรษฐกิจจากภาครัฐ ในด้านการผลิต (Production approach) พบว่ามีการฟื้นตัวตัวได้ดีในเกือบทุกภาคเศรษฐกิจนำโดยภาคบริการตามการท่องเที่ยวที่เริ่มฟื้นตัว รวมถึงภาคอุตสาหกรรมที่ฟื้นตัวตามการส่งออกและภาคเกษตรที่ปรับดีขึ้นตามปริมาณผลผลิต อย่างไรก็ตาม ภาคการก่อสร้างหดตัวลงในไตรมาสแรกจากการลงทุนภาครัฐที่ชะลอตัว

สำหรับในช่วงไตรมาส 2 EIC คาดเศรษฐกิจจะฟื้นตัวได้อย่างต่อเนื่องตามการเปิดเมือง แต่จะเริ่มเห็นผลกระทบจากสงครามผ่านการส่งออกที่เริ่มชะลอตัวและเงินเฟ้อที่ยังเร่งตัวสูง การแพร่ระบาดของโอมิครอน (Omicron) ที่เริ่มคลี่คลายจากจำนวนผู้ติดเชื้อรายวันที่ทยอยลดลงและอัตราการฉีดวัคซีนที่คืบหน้า (รูปที่ 3) ส่งผลต่อเนื่องให้อุปสงค์ในประเทศฟื้นตัวและกิจกรรมทางเศรษฐกิจกลับเข้าสู่ระดับใกล้เคียงปกติมากยิ่งขึ้น กอปรกับภาคการท่องเที่ยวที่ขยายตัวจากการทยอยเปิดประเทศทั่วโลก โดยเฉพาะจากเพื่อนบ้านในเอเชีย อย่างไรก็ตาม การฟื้นตัวของเศรษฐกิจไทยจะเริ่มเห็นถึงผลกระทบของสงครามในยูเครนและการใช้มาตรการปิดเมืองที่เข้มข้นของจีนในไตรมาสถัดไปผ่านผลกระทบของการค้าและเงินเฟ้อ โดยคาดส่งออกไทยจะเริ่มได้รับผลกระทบจากการชะลอตัวของอุปสงค์โลก โดยเฉพาะจากจีน รวมถึงปัญหาชะงักงันของอุปทานโลกจากภาวะสงครามระหว่างรัสเซียและยูเครน ทั้งนี้ถึงแม้ว่าที่ผ่านมาผลกระทบต่อมูลค่าส่งออกไทยจะยังจำกัดในไตรมาสแรก แต่ EIC คาดว่าการส่งออกของไทยจะได้รับผลกระทบมากขึ้นในระยะต่อไป รวมถึงผลกระทบด้านเงินเฟ้อจากราคาพลังงานและโภคภัณฑ์ที่ปรับตัวสูงขึ้น ที่จะสร้างแรงกดดันต่อการบริโภคและการลงทุนในประเทศในระยะถัดไป (รูปที่ 4)

ในส่วนของเศรษฐกิจไทยในช่วงครึ่งปีหลัง คาดว่ามีแนวโน้มฟื้นตัวอย่างค่อยเป็นค่อยไป โดยมีการท่องเที่ยวเป็นปัจจัยหนุนสำคัญในช่วงหลังของปีจากแนวโน้มนักท่องเที่ยวที่ดีกว่าคาดจากการผ่อนคลายนโยบายควบคุมโรคและเปิดเมืองที่เร็วขึ้น ประกอบกับการส่งออกที่ยังขยายตัวแต่จะชะลอตัวลงในช่วงที่เหลือของปีจากเศรษฐกิจโลกที่มีแนวโน้มชะลอตัว ทั้งนี้ EIC คาดการณ์เศรษฐกิจไทยปี 2022 จะขยายตัวอย่างช้า ๆ ที่ 2.7% แต่ยังมีความเสี่ยงด้านต่ำที่ต้องจับตา ได้แก่ (1) ราคาน้ำมันที่อาจเพิ่มขึ้นและอยู่ในระดับสูงยาวนานกว่าคาดจากปัจจัยสงครามรัสเซีย-ยูเครน

จนอาจทำให้เกิดความเสี่ยงภาวะเศรษฐกิจซบเซาคู่กับเงินเฟ้อสูง (stagflation) ที่รุนแรงและเนิ่นนานขึ้น (2) การชะงักงันของอุปทานในภาคการผลิตและขนส่ง รวมถึงอุปสงค์ที่อาจชะลอตัวมากกว่าคาด ทั้งจากการใช้นโยบายปิดเมืองที่เข้มงวดของจีนและมาตรการคว่ำบาตรทางเศรษฐกิจรวมถึงการตอบโต้จากฝั่งรัสเซีย อาจทำให้เศรษฐกิจโลกชะลอมากกว่าคาด กระทบต่อการส่งออกของไทย (3) การดำเนินนโยบายการเงินแบบตึงตัวของธนาคารกลางหลักของโลก โดยเฉพาะธนาคารกลางสหรัฐฯ (Fed) ที่อาจทำให้ภาวะการเงินโลกตึงตัวและผันผวนมากขึ้น และ (4) ผลของแผลเป็นเศรษฐกิจที่ถูกซ้ำเติมจากผลกระทบด้านค่าครองชีพที่สูงขึ้น จนอาจกระทบต่อความสามารถในการชำระหนี้ของภาคครัวเรือนในวงกว้าง

ทั้งนี้ EIC กำลังติดตามและวิเคราะห์ผลกระทบทางเศรษฐกิจในด้านต่าง ๆ ก่อนที่จะมีการเผยแพร่ประมาณการเศรษฐกิจอีกครั้งในช่วงกลางเดือนมิถุนายนนี้

Cr.Bank of Thailand Scholarship Students

-------------------------------------------------------------------------------------

เพิ่มเพื่อนรับข่าวสารตลาดหุ้น Forex และบทความดีๆ ด้านารเงิน การลงทุน ฟรี !!

http://line.me/ti/p/%40zhq5011b

Line ID:@fxhanuman

Web : https://www.fxhanuman.com

Web : https://www.eluforex.com/

FB:https://www.facebook.com/review.forex.broker/

เยี่ยมชม partner ของเราที่ Eluforex รีวิวโบรกเกอร์ Forex

#forex #ลงทุน #peppers #xm #fbs #exness #icmarkets #avatrade #fxtm #tickmill #fxpro #fxopen #fxcl #forex4you