สวัสดีครับ ในบทความฉบับที่แล้วผมสำรวจ ‘สุขภาพ’ ที่แตกต่างกันระหว่างระบบสถาบันการเงินกับภาคเศรษฐกิจจริง และตั้งคำถามถึงบทบาทของระบบสถาบันการเงินไทยในการส่งเสริมการเติบโตทางเศรษฐกิจผ่านการให้สินเชื่อไปแล้ว ในบทความฉบับนี้ผมจะสำรวจลึกลงไปถึง

‘ธรรมชาติ’ ของการให้สินเชื่อในประเทศไทย และคลี่ให้เห็นถึงปัจจัยที่ส่งผลต่อการตัดสินใจให้สินเชื่อของสถาบันการเงิน โดยเราจะตอบคำถาม 3 ข้อต่อไปนี้

คำถามที่ 1 การเข้าไม่ถึงสินเชื่อเป็นเพราะ ‘ธุรกิจไม่ขอ’ หรือ ‘สถาบันการเงินไม่ให้’

จากบทความฉบับที่แล้ว การสำรวจของธนาคารโลกในปี 2017 พบว่ามีคนไทยที่อายุ 15 ปีขึ้นไปเพียง 11.0% ที่เข้าถึงสินเชื่อเพื่อจัดตั้ง บริหาร หรือขยายกิจการ ทำไมธุรกิจจำนวนมากจึงยังไม่ได้รับสินเชื่อ ผมคิดว่ามีสาเหตุที่เป็นไปได้ 2 ประการด้วยกันคือ

1. สาเหตุด้านความต้องการสินเชื่อ คือธุรกิจไม่มีความต้องการขอสินเชื่อตั้งแต่แรก

2. สาเหตุด้านอุปทานสินเชื่อ คือธุรกิจขอสินเชื่อ แต่สถาบันการเงินปฏิเสธ

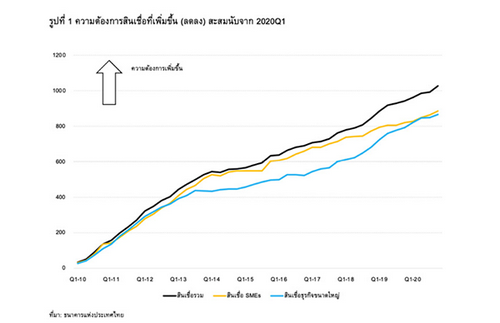

จากข้อมูลรายงานภาวะและแนวโน้มสินเชื่อของสถาบันการเงิน[1]ตั้งแต่ไตรมาสที่ 1 ของปี 2010 เป็นต้นมา พบว่าความต้องการสินเชื่อและความเข้มงวดในการให้สินเชื่อไม่ได้เปลี่ยนแปลงอย่างสมดุลกัน รูปที่ 1 และ 2 แสดงการเปลี่ยนแปลงสะสมของความต้องการสินเชื่อ (Credit Demand) และความเข้มงวดในการให้สินเชื่อ (Credit Standard) โดยรูปที่ 1 แสดงให้เห็นว่าธุรกิจมีความต้องการขอสินเชื่อเพิ่มขึ้นอย่างต่อเนื่อง ขณะที่รูปที่ 2 กลับชี้ว่าสถาบันการเงินเพิ่มความเข้มงวดในการให้สินเชื่อมาโดยตลอด

เมื่อแบ่งข้อมูลเป็นธุรกิจขนาดใหญ่และธุรกิจ SMEs จะเห็นว่าธุรกิจทั้งสองขนาดต่างมีความต้องการขอสินเชื่อเพิ่มขึ้นทั้งคู่ โดยเฉพาะ SMEs ที่มีความต้องการเพิ่มขึ้นมากในช่วงปี 2013-2019 ซึ่งเป็นการขอสินเชื่อเพื่อการลงทุนใหม่และสินเชื่อหมุนเวียน อย่างไรก็ตาม สถาบันการเงินกลับเพิ่มความเข้มงวดในการให้สินเชื่อกับ SMEs อย่างมากเมื่อเทียบกับธุรกิจขนาดใหญ่ ทำให้ความเข้มงวดสะสมในการให้สินเชื่อธุรกิจใหญ่และ SMEs ฉีกออกจากกันอย่างชัดเจน

ต่อมาผมสำรวจต่อไปว่าตลาดสินเชื่อไทยอยู่ในภาวะที่ ‘มีความต้องการขอสินเชื่อมากเกินไป’ หรือ ‘น้อยเกินไป’ เมื่อเทียบกับปริมาณสินเชื่อที่สถาบันการเงินยินดีให้ จากการประมาณค่าแบบจำลองอย่างง่าย[2] ผมพบว่าในช่วงไตรมาสที่ 1 ของปี 2010 ถึงไตรมาสที่ 3 ของปี 2020 ตลาดสินเชื่อไทยใช้เวลาราว 73% อยู่ในภาวะที่มีความต้องการขอสินเชื่อมากกว่าที่สถาบันการเงินยินดีให้ (รูปที่ 3) ผลการศึกษาดังกล่าวชี้ว่าการที่ธุรกิจจำนวนมากยังเข้าไม่ถึงสินเชื่อน่าจะเป็นผลจาก ‘สถาบันการเงินไม่ให้’ มากกว่า ‘ธุรกิจไม่ขอ’

คำถามที่ 2 สถาบันการเงินคิดอย่างไรจึงไม่ให้สินเชื่อ

ในความเป็นจริงสถาบันการเงินก็คิดไม่ต่างจากธุรกิจประเภทอื่น นั่นคือแสวงหาผลตอบแทนสูงสุดภายใต้ทรัพยากรที่มีและความเสี่ยงที่ต้องบริหารจัดการ

ทฤษฎีทางเศรษฐศาสตร์การเงินบอกว่าสถาบันการเงินตัดสินใจให้สินเชื่อจากปัจจัย 3 กลุ่ม

กลุ่มที่ 1 คือการประเมินผลตอบแทนและความเสี่ยงจากการให้สินเชื่อสำหรับลูกค้าแต่ละคน ซึ่งขึ้นกับแผนธุรกิจและฐานะการเงินของลูกค้า ตลอดจนภาวะอุตสาหกรรมและเศรษฐกิจในภาพใหญ่ ถ้าผลตอบแทนเหมาะสมและยอมรับความเสี่ยงได้ สถาบันการเงินก็จะให้สินเชื่อ

กลุ่มที่ 2 คือสภาพคล่องของสถาบันการเงินและต้นทุนที่สถาบันการเงินต้องจ่ายเพื่อระดมเงินมาปล่อยสินเชื่อ หากสามารถระดมเงินได้ ณ ต้นทุนต่ำ สถาบันการเงินจะมีแรงจูงใจที่จะให้สินเชื่อมากขึ้น

กลุ่มที่ 3 คือการแข่งขันให้สินเชื่อกับสถาบันการเงินอื่น

จากผลการสำรวจภาวะและแนวโน้มสินเชื่อของสถาบันการเงิน ผมใช้แบบจำลองทางสถิติ[3]อย่างง่ายในการวัดว่าปัจจัยกลุ่มใดมีอิทธิพลต่อการตัดสินใจในการให้สินเชื่อของสถาบันการเงินมากกว่ากัน (รูปที่ 4) โดยพิจารณาทั้งปัจจัยกลุ่มที่ 1 คือผลการสำรวจถึงความกังวลต่อความเสี่ยงของเศรษฐกิจโดยรวม ความเสี่ยงเฉพาะของอุตสาหกรรม และสินทรัพย์ค้ำประกัน นอกจากนี้ยังพิจารณาปัจจัยกลุ่มที่ 2 คือภาวะสภาพคล่องของสถาบันการเงิน และปัจจัยกลุ่มที่ 3 คือการแข่งขันระหว่างสถาบันการเงินด้วย

ผลการศึกษาพบว่าสถาบันการเงินให้สินเชื่อโดยคำนึงถึงปัจจัยกลุ่มที่ 1 คือปัจจัยด้านความเสี่ยงเป็นอย่างมาก โดยความเข้มงวดในการให้สินเชื่อมาจากความกังวลต่อความเสี่ยงระดับอุตสาหกรรมมีความสำคัญถึง 36.2% ขณะที่ภาวะเศรษฐกิจมีความสำคัญถึง 8.5% ในขณะที่สภาพคล่องและการแข่งขันระหว่างสถาบันการเงินต่างมีความสำคัญรองลงมา ข้อสังเกตอีกประการหนึ่งคือปัจจัยที่ผมสามารถอธิบายพฤติกรรมความเข้มงวดในการให้สินเชื่อได้เพียง 56.7% ขณะที่ 43.3% สามารถอธิบายได้โดยปัจจัยอื่นที่ยังไม่ได้ใส่เข้ามาในแบบจำลอง ซึ่งหนึ่งในปัจจัยสำคัญที่เราไม่มีข้อมูลคือความเสี่ยงระดับบุคคล

ผลการศึกษาบ่งบอกว่าสถาบันการเงินให้สินเชื่อโดยคำนึงถึงปัจจัยรอบด้าน แต่ให้ความสำคัญกับการระมัดระวังความเสี่ยงเป็นพิเศษ กล่าวคือวิธีการประเมินสินเชื่อของสถาบันการเงินไทยมีความเสี่ยงเป็นศูนย์กลาง (Risk-based) หากพิจารณาถึงความอ่อนแอและเปราะบางของเศรษฐกิจไทยในช่วงที่ผ่านมา จึงอธิบายได้ว่าทำไมสถาบันการเงินไทยจึงระมัดระวังในการให้สินเชื่ออย่างมากในช่วงที่ผ่านมา

คำถามที่ 3 การให้สินเชื่อต้องแลกมาด้วยความเสี่ยงเสมอไปหรือไม่

การพิจารณาความเสี่ยงจากการให้สินเชื่อเป็นสิ่งที่สำคัญและเข้าใจได้ โดยเฉพาะอย่างยิ่งหากเราพิจารณาถึงบริบทของสถาบันการเงินไทยที่ต้องเผชิญกับวิกฤตเศรษฐกิจการเงินในปี 1997 (วิกฤตเศรษฐกิจต้มยำกุ้ง) ซึ่งเกิดจากความเสี่ยงภายในระบบสถาบันการเงินเอง ดังนั้นจึงอธิบายได้ว่าทำไมการกำกับดูแลและสถาบันการเงินจึงให้ความสำคัญกับการบริหารจัดการความเสี่ยง หรือ ‘การรักษาเสถียรภาพของระบบสถาบันการเงิน’ มากเป็นพิเศษ

เมื่อให้ความสำคัญกับความเสี่ยง สถาบันการเงินจึงระมัดระวังเป็นพิเศษที่จะให้สินเชื่อกับธุรกิจที่มีความเสี่ยงสูงหรือประเมินความเสี่ยงได้ยาก โดยเฉพาะ SMEs ซึ่งเป็นธุรกิจใหม่และมีประวัติทางการเงินสั้น ดังนั้นเราจึงได้เห็นการกำกับดูแลและสถาบันการเงินแลกการให้สินเชื่อ (ซึ่งช่วยสนับสนุนการเติบโตทางเศรษฐกิจ) ไปกับการลดความเสี่ยงที่มีต่อสถาบันการเงิน

แต่การกำกับดูแลและสถาบันการเงินจำเป็นต้องแลก (Trade-off) การให้สินเชื่อกับเสถียรภาพของระบบสถาบันการเงินเสมอไปหรือไม่

รูปที่ 5 แสดงความสัมพันธ์ระหว่างการเข้าถึงสินเชื่อ (การให้สินเชื่อ) และการระวังความเสี่ยงระหว่างประเทศในช่วงปี 2010-2017 โดยการให้สินเชื่อวัดจากสัดส่วนของธุรกิจที่มีหรือเคยมีวงเงินสินเชื่อกับสถาบันการเงิน (แกนนอน) ขณะที่การระวังความเสี่ยงวัดจากค่าลบของสัดส่วนของหนี้ที่ไม่ก่อให้เกิดรายได้ต่อสินเชื่อรวมของสถาบันการเงิน (-NPL Ratio, แกนตั้ง) ประเทศที่มีการให้สินเชื่อในระดับต่ำแต่มีความเสี่ยงต่ำจะอยู่บริเวณมุมซ้ายบนของรูป ขณะที่ประเทศที่มีการให้สินเชื่อในระดับสูงแต่มีความเสี่ยงสูงจะอยู่บริเวณมุมขวาล่าง หากมีการ Trade-off เกิดขึ้นจริง ตัวแปรทั้งสองควรมีความสัมพันธ์เป็นลบ และข้อมูลควรเรียงตัวจากมุมซ้ายบนลงมายังมุมขวาล่าง

จากรูปจะเห็นได้ว่าความสัมพันธ์ที่เกิดขึ้นยังไม่ชัดเจน แต่หากแบ่งข้อมูลตามกลุ่มรายได้[4] ดังรูปที่ 6 จะพบว่ามีลักษณะ Trade-off เกิดขึ้นเฉพาะในกลุ่มประเทศรายได้สูง โดยค่าสัมประสิทธิ์แสดงความสัมพันธ์ (Correlation) ระหว่างการให้สินเชื่อและการระวังความเสี่ยงมีความสัมพันธ์เป็นลบ (รูปที่ 6) ในทางตรงกันข้าม สำหรับประเทศรายได้ปานกลางและรายได้น้อย การให้สินเชื่อและการระวังความเสี่ยงกลับมีความสัมพันธ์เป็นบวกและมี Correlation เป็นบวกมากขึ้นเมื่อมีรายได้น้อยลง ซึ่งแปลว่าประเทศรายได้ปานกลางและรายได้น้อยยังไม่ต้องเผชิญกับ Trade-off เหมือนกับประเทศพัฒนาแล้ว

จะสังเกตได้ว่าการ Trade-off ระหว่างการให้สินเชื่อและการระวังความเสี่ยงเกิดขึ้นเฉพาะในประเทศรายได้สูงที่มีระบบการเงินที่มีคุณภาพอยู่แล้ว โจทย์ของการกำกับดูแลระบบสถาบันการเงินในประเทศรายได้สูงจึงเป็นการชั่งน้ำหนักระหว่างการให้สินเชื่อกับการระวังความเสี่ยง และเนื่องจากประเทศรายได้สูงมีระบบการเงินที่ลึกและหลากหลายพอที่จะสนับสนุนการเติบโตทางเศรษฐกิจอยู่แล้ว ผู้กำกับดูแลจึงหันมาให้ความสำคัญกับการบริหารความเสี่ยงได้มาก

แต่สำหรับประเทศรายได้ปานกลางและรายได้น้อยที่ระบบการเงินยังพัฒนาไม่เต็มที่ โจทย์ของระบบสถาบันการเงินยังไม่ใช่การเลือกระหว่างการให้สินเชื่อกับการระวังความเสี่ยงเหมือนประเทศรายได้สูง แต่โจทย์ที่สำคัญกว่าคือการสนับสนุนการเข้าถึงสินเชื่อเพื่อสนับสนุนการเติบโตทางเศรษฐกิจก่อน ข้อมูลข้างต้นสนับสนุนว่าการเพิ่มการเข้าถึงสินเชื่อเป็นสิ่งที่จำเป็นต้องทำและสามารถทำได้ เพราะสถาบันการเงินยังสามารถให้สินเชื่อเพิ่มขึ้นโดยไม่ต้องแลกกับความเสี่ยงเสมอไป

แนวคิดที่ว่าการกำกับดูแลและสถาบันการเงินสามารถสนับสนุนการเข้าถึงสินเชื่อไปพร้อมกับการบริหารความเสี่ยงของสถาบันการเงินเป็นแนวคิดที่ได้รับการสนับสนุนมากขึ้นจากนักเศรษฐศาสตร์และผู้ดำเนินนโยบาย งานของ Jansen (2010) อธิบายว่าแม้การให้สินเชื่อกับธุรกิจขนาดเล็กอาจเสี่ยง แต่ก็เสี่ยงแค่ในช่วงแรก เพราะหากธุรกิจที่ดีได้รับการสนับสนุนทางการเงินอย่างเพียงพอจนตั้งตัวได้ ความเสี่ยงในระยะแรกจะได้รับการชดเชยจากการที่ธุรกิจมีผลการดำเนินงานที่ดีและฐานะการเงินที่มั่นคงในระยะยาว นอกจากนี้ผลประโยชน์ในระยะยาวจะยิ่งเพิ่มสูงขึ้น (Non-linear) เพราะหากทำให้ธุรกิจสามารถเข้าถึงสินเชื่ออย่างทั่วถึงจะทำให้ระบบการเงินมีความลึกขึ้นและหลากหลายขึ้นในระยะยาว ซึ่งเป็นผลดีต่อภูมิทัศน์ของธุรกิจ และส่งให้ระบบสถาบันการเงินและระบบเศรษฐกิจโดยรวมมีเสถียรภาพและมีภูมิคุ้มกันตามไปด้วย[5]

ขณะเดียวกัน ฌอง-คล็อด ทริเชต์ ผู้ว่าการธนาคารกลางยุโรป (ECB) ก็เคยกล่าวไว้ในสุนทรพจน์ปี 2003[6] ว่าการรักษาเสถียรภาพทางการเงินไม่ได้มีแค่มิติของการลดความเสี่ยงของสถาบันการเงินเท่านั้น แต่ยังมีมติของการเข้าถึงบริการทางการเงินด้วย ดังนั้นการรักษาเสถียรภาพทางการเงินยังต้องช่วยลดอุปสรรคในการเข้าถึงบริการทางการเงินซึ่งเกิดจากความไม่สมบูรณ์ของตลาดการเงิน (Market Imperfection) เช่น ปัญหาความไม่สมบูรณ์ของข้อมูลข่าวสารด้วยเช่นกัน

เศรษฐกิจไทย ‘มีรายได้น้อย แต่รสนิยมสูง’

เมื่อมองย้อนกลับมาที่เศรษฐกิจไทย รูปที่ 5 และ 6 ชี้ว่าสถาบันการเงินและการกำกับดูแลของไทยให้ความสำคัญกับการระมัดระวังความเสี่ยงอย่างมาก แต่ให้สินเชื่อน้อยเมื่อเทียบกับประเทศรายได้สูงหรือแม้กระทั่งประเทศรายได้ปานกลางค่อนไปทางสูงที่มีระดับการพัฒนาใกล้เคียงกัน ข้อมูลสะท้อนว่าระบบสถาบันการเงินไทยยังสามารถเพิ่มการเข้าถึงสินเชื่อได้อีกมากเมื่อเทียบกับประเทศอื่นที่ระมัดระวังความเสี่ยงเหมือนกัน

คำถาม-คำตอบทั้ง 3 ข้อชวนให้เราทบทวนว่าสถาบันการเงินและการกำกับดูแลของไทยควร ‘กลัว’ ความเสี่ยงมากแค่ไหนจึงจะเป็นผลดีต่อเศรษฐกิจไทยมากที่สุด ข้อเท็จจริงบ่งชี้ว่าระบบสถาบันการเงินไทยซึ่งเป็นประเทศรายได้ปานกลางมีบรรทัดฐานในการดำเนินงานไม่แตกต่างจากประเทศรายได้สูงทั้งในแง่ของเป้าหมายและบริบทของระบบเศรษฐกิจการเงิน หากเปรียบบรรทัดฐานเป็น ‘รสนิยม’ จะเปรียบได้ว่า ‘รสนิยม’ จะต้องเหมาะสมกับ ‘รายได้’ หากไทยมีรายได้น้อย แต่กลับมีรสนิยมสูง ระบบสถาบันการเงินไทยอาจจะ ‘กลัว’ ความเสี่ยงมากเกินไปจนไม่กล้าให้สินเชื่อเพื่อสนับสนุนการเติบโตทางเศรษฐกิจอย่างเพียงพอ ดังนั้น ‘การมีรายได้น้อย แต่มีรสนิยมสูง’ อาจกลายเป็นปัญหาเชิงโครงสร้างสถาบันที่จำกัดการพัฒนาทางเศรษฐกิจของไทยในระยะยาว

ดังนั้นเราจึงไม่ควรถามว่าระบบสถาบันการเงินไทยจะระวังหรือหลีกเลี่ยงความเสี่ยงอย่างไร แต่ควรถามว่าระบบสถาบันการเงินไทยจะ ‘เสี่ยงอย่างไร’ ให้ภาคเศรษฐกิจจริงเข้าถึงทรัพยากรทางการเงินมากขึ้น และสนับสนุนให้ภาคเศรษฐกิจจริงใช้ทรัพยากรทางการเงินให้เกิดประโยชน์สูงสุด ซึ่งเชื่อมโยงกับ ‘กรอบ’ หรือ ‘กฎ’ ที่กำหนดรูปแบบในการดำเนินกิจการของสถาบันทางการเงินและความสัมพันธ์ระหว่างสถาบันการเงินกับภาคเศรษฐกิจจริง โดยการตอบคำถามดังกล่าวจำเป็นต้องตอบจากมุมมองของเศรษฐศาสตร์เชิงสถาบันว่า ‘เงื่อนไขเชิงสถาบันแบบใด’ ที่เอื้อให้สถาบันการเงินสามารถสนับสนุนการเข้าถึงสินเชื่อไปพร้อมกับการบริหารจัดการความเสี่ยงอย่างมีประสิทธิภาพ

เราจะมาหาคำตอบร่วมกันในบทความต่อไปครับ

โดย สมประวิณ มันประเสริฐ

Source: The Standard Wealth

Cr.Bank of Thailand Scholarship Students

-----------------------------------------------------------------------------

เพิ่มเพื่อนรับข่าวสารตลาดหุ้น Forex และบทความดีๆ ด้านการเงิน การลงทุน ฟรี !!

http://line.me/ti/p/%40zhq5011b

Line ID:@fxhanuman

Web : https://www.fxhanuman.com

Web : https://www.eluforex.com/

FB:https://www.facebook.com/review.forex.broker/

เยี่ยมชม partner ของเราที่ Eluforex รีวิวโบรกเกอร์ Forex

#forex #ลงทุน #peppers #xm #fbs #exness #icmarkets #avatrade #fxtm #tickmill #fxpro #fxopen #fxcl #forex4you