ผมได้รับเชิญเป็นวิทยากรร่วมเสวนาในประเด็นเศรษฐกิจ ร่วมกับนักเศรษฐศาสตร์และนักการเงินชั้นนำ หนึ่งในคำถามที่ได้รับคือ.....คำถามที่ได้รับจากวงเสวนาคือ ผู้เขียนคิดว่าภาพความผันผวนที่เกิดขึ้นในโลกการเงินในช่วงต่อไปจะมีมากขึ้นหรือไม่

ท่ามกลางเศรษฐกิจที่เปราะบางและสภาพคล่องที่อัดฉีดอย่างมหาศาล

คำตอบคือ ณ ปัจจุบัน ในมุมมองของผู้เขียน ภูมิลักษณ์เศรษฐกิจการลงทุนดูเหมือนจะ "ดีเกินไปที่จะเป็นจริง" หรือ Too good to be true ทั้งจาก (1) ภาวะเศรษฐกิจที่เริ่มฟื้นตัวจากฐานที่ต่ำมากในปีก่อน (2) มาตรการการคลังมูลค่า 1.9 ล้านล้านดอลลาร์ของไบเดนที่กำลังจะเข้ามา ขณะที่มาตรการการเงินยังคงการอัดฉีด หลังจากธนาคารกลางสหรัฐมองว่าเงินเฟ้อยังไม่ใช่ความเสี่ยง และ (3) พัฒนาการของวัคซีนที่แจกจ่ายและฉีดมากขึ้นอย่างต่อเนื่อง ขณะที่ผู้ป่วยใหม่ลดลงทั่วโลก

สภาวะทั้งสามทำให้นักเศรษฐศาสตร์และนักลงทุนจำนวนหนึ่งมองว่า เศรษฐกิจในระยะต่อไปจะร้อนแรงมาก โดยเฉพาะหลังจากที่ประเทศพัฒนาแล้วเกิด Herd immunity หรือกว่า 70% ของจำนวนประชากรได้รับวัคซีน และ/หรือมีภูมิต้านทานแล้ว ซึ่งนั่นจะทำให้ภาคบริการสามารถเปิดได้มากขึ้น เศรษฐกิจฟื้นตัวขึ้นและเงินเฟ้อเพิ่มขึ้น ซึ่งในมุมมองของผู้ที่มีความเชื่อดังกล่าว จะเห็นว่ามีหลักฐานสนับสนุนโดยเฉพาะจากราคาโภคภัณฑ์ ทั้งโลหะอุตสาหกรรมต่าง ๆ เช่น ทองแดง ดีบุก นิเกิล โคบอลท์ และน้ำมัน ก๊าซธรรมชาติ ธัญพืชและสินค้าเกษตรกรรมต่าง ๆ รวมถึงสินทรัพย์ทางการเงิน ทั้งหุ้น หุ้นกู้ หรือแม้แต่สินทรัพย์ดิจิตอลอย่างบิตคอยน์และเงินดิจิตอลอื่น ๆ

ในมุมมองของผู้ที่เชื่อเช่นนี้ มองว่าเมื่อเงินเฟ้อเพิ่มขึ้น ทำให้ในที่สุดแล้ว ธนาคารของประเทศชั้นนำจะต้องลดทอนการอัดฉีดลง หรือขึ้นดอกเบี้ย อันเป็นผลให้ดอกเบี้ยเป็นขาขึ้น ภาพเหล่านี้สะท้อนในผลตอบแทนพันธบัตรระยะยาว (Yield) โดยเฉพาะ 10 ปีสหรัฐที่เด้งขึ้นถึงประมาณ 1.6% ณ ปลายสัปดาห์ที่ผ่านมาก่อนปรับลดลงมาอยู่ที่ประมาณ 1.4% แต่อัตราดังกล่าวก็นับได้ว่าปรับขึ้นสูงมากจากระดับ 0.9% ณ ปลายปีที่แล้ว และเป็นส่วนหนึ่งทำให้ Yield ของพันธบัตรทั่วโลกปรับตัวสูงขึ้น

ซึ่งผู้เขียนมองว่า ภาวะ Too good to be true และทำให้ผู้คนคาดว่าเงินเฟ้อจะเพิ่มขึ้นนี่เองที่จะเป็นความเสี่ยงของเศรษฐกิจและการลงทุนในยุคถัดไป แม้ประธานธนาคารกลางสหรัฐ (Fed) จะออกมาตอกย้ำความเชื่อมั่นนักลงทุนว่าเศรษฐกิจยังคงเปราะบางและฟื้นตัวเต็มที่ และ Fed พร้อมที่จะทำนโยบายการเงินผ่อนคลายต่อเนื่องก็ตาม

แม้ว่าล่าสุดผลตอบแทนพันธบัตร 10 ปีสหรัฐจะทรงอยู่ที่ระดับ 1.4% แต่คำถามคือ Yield จะปรับเพิ่มขึ้นอีกหรือไม่ และจะไปอยู่ที่ระดับใด และจะส่งผลกระทบต่อเศรษฐกิจและการลงทุนทั่วโลกเพียงใด

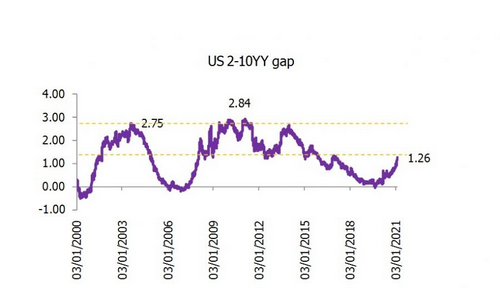

เพื่อตอบคำถามนี้ ผู้เขียนจึงกลับไปพิจารณาแบบจำลองการคาดการณ์ผลตอบแทนพันธบัตร ซึ่งนอกจากจะนำปัจจัยจากภาวะเศรษฐกิจ เงินเฟ้อ การขาดดุลการคลัง และความเสี่ยงต่อเศรษฐกิจต่าง ๆ มาพิจารณาแล้ว ปัจจัยที่สำคัญอีกประการคือความชันของเส้นผลตอบแทน (Yield curve) ที่พิจารณาอย่างง่ายจากผลต่างระหว่างผลตอบแทนพันธบัตรระยะสั้น (2ปี) และยาว (10ปี) (หรือที่เรียกว่า 2-10) ซึ่ง ณ ปัจจุบัน อยู่ที่ประมาณ 1.3%

ผู้อ่านหลายท่านคงจำได้ว่า 2-10 นี้สามารถเป็นดัชนีคาดการณ์วิกฤตเศรษฐกิจในอนาคตได้ โดยหาก 2-10 ติดลบเมื่อไร (หรือที่เรียกว่า Inverted Yield Curve: IYC) เป็นไปได้สูงว่าภายใน 1-2 ปีข้างหน้าเศรษฐกิจจะเกิดวิกฤต ซึ่งใน 2 ครั้งก่อนเกิดขึ้นเมื่อปี 2000 และปี 2007 ก่อนเกิดภาวะเศรษฐกิจถดถอยในสหรัฐในช่วงปี 2001 และวิกฤตแฮมเบอร์เกอร์ในช่วงปี 2008 และในครั้งล่าสุด เกิดขึ้นเมื่อกลางปี 2019 ก่อนที่จะเกิดวิกฤต COVID ในปี 2020

แต่หากติดตามพัฒนาการของ 2-10 นี้ จะพบว่าหลังจากเกิด IYC แล้ว 2-10 จะเริ่มกลับมาเป็นบวกเพิ่มขึ้น อันเป็นผลจากการที่ธนาคารกลางเริ่มลดดอกเบี้ยระยะสั้นรุนแรงเพื่อยับยั้ง/ลดทอนผลจากวิกฤตเศรษฐกิจ ทำให้เศรษฐกิจค่อย ๆ ฟื้นตัว ทำให้ผลตอบแทนพันธบัตรระยะยาวจะค่อย ๆ ปรับตัวสูงขึ้นจนไปถึงจุดสูงสุดที่ระดับประมาณ 2.75-2.9% ซึ่ง ณ ระดับปัจจุบันที่ 1.3% นั้น นับได้ว่าเป็นระดับกึ่งกลางแล้ว

และหากใช้แบบจำลองนี้ คาดการณ์แนวโน้มดอกเบี้ยพันธบัตร 10 ปีสหรัฐ ด้วยสมมุติฐานที่ว่า Fed จะยังคงดอกเบี้ยนโยบายที่ 0-0.25% ไปจนถึงปี 2023 เป็นอย่างน้อย (เนื่องจาก Fed ได้ปรับนโยบายการเงินใหม่ โดยจะใช้ค่าเฉลี่ยเงินเฟ้อและการว่างงานเป็นเป้าหมายแทน ทำให้ขึ้นดอกเบี้ยนโยบายได้ช้าขึ้น) ทำให้ 2-10 น่าจะไปถึงจุดสูงสุดในวัฐจักรนี้ที่ประมาณปลายปี 2022 ที่ระดับประมาณ 2.8% ขณะที่ผลตอบแทนพันธบัตร 10 ปี และ 2 ปี อยู่ที่ 3.05% และ 0.25% ตามลำดับ ขณะที่ ณ สิ้นปีนี้ จะอยู่ที่ 2.2% และ 0.18% ตามลำดับ

พูดอย่างง่ายคือ หากเชื่อในแบบจำลองนี้ ผลตอบแทนพันธบัตรระยะยาวสหรัฐ จะปรับขึ้นอีก 0.8% จากนี้ไปถึงสิ้นปี ซึ่งถือว่ารุนแรงมาก และกระทบต่อเศรษฐกิจและการลงทุนอย่างแน่นอน เพราะภาพของเศรษฐกิจและการลงทุนในปัจจุบัน ตั้งอยู่บนพื้นฐานที่ว่า ดอกเบี้ยซึ่งเป็นต้นทุนทางการเงินจะอยู่ในระดับต่ำอีกนาน ซึ่งหากดอกเบี้ยขึ้นเร็วกว่าที่ควรจะเป็น จะกระทบภาระทางการเงินทั้งต่อภาครัฐ ภาคเอกชน และประชาชน ซึ่งมีหนี้เพิ่มขึ้นอย่างมหาศาลเพื่อประคองเศรษฐกิจ ธุรกิจ และการดำรงชีวิตท่ามกลางวิกฤต COVID ในช่วงปีที่ผ่านมา

ผู้เขียนจึงเชื่อว่า ผลตอบแทนพันธบัตรอาจไม่ปรับขึ้นอีกมากนัก โดยเชื่อว่าระดับที่ประมาณ 1.5-1.7% เป็นระดับที่เหมาะสมสำหรับผลตอบแทนพันธบัตร 10 ปีสหรัฐ ณ สิ้นปีนี้ ซึ่งจะทำให้ผลตอบแทนพันธบัตรทั่วโลกรวมถึงไทยปรับขึ้นจากระดับปัจจุบันบ้าง โดยหากผลตอบแทนปรับขึ้นรวดเร็วรุนแรงเกินไป ธนาคารกลางอาจเริ่มเข้ามาบริหารจัดการไม่ให้ผลตอบแทนดังกล่าวรุนแรงเพื่อลดทอนผลกระทบที่จะเกิดขึ้นกับเศรษฐกิจ

การบริหารจัดการดังกล่าว ถือได้ว่าเหมาะสมท่ามกลางภาวะเศรษฐกิจที่ยังเปราะบาง หนี้ที่เพิ่มขึ้นมาก และเงินเฟ้อที่ไม่ได้สูงนัก (แต่ที่เพิ่ม ณ ปัจจุบันนี้มาจากปัจจัยชั่วคราวเป็นหลัก เช่น การขาดแคลนแรงงาน คำสั่งซื้อที่เพิ่มขึ้นชั่วคราว เป็นต้น) เพราะหากความคาดหวังเงินเฟ้อเพิ่มขึ้น แต่ปัจจัยพื้นฐานยังอ่อนแอ อาจทำให้เศรษฐกิจเผชิญความเสี่ยงจากต้นทุนทางการเงินที่เพิ่มขึ้น และฉุดรั้งการฟื้นตัวได้

อย่างไรก็ตาม การวิเคราะห์ครั้งนี้บ่งชี้ว่า ในระยะต่อไป ดอกเบี้ยขาขึ้นจะเป็นสิ่งที่หลีกเลี่ยงไม่ได้ (แม้จะขึ้นไปไม่ได้มากก็ตาม)

นักธุรกิจและนักลงทุนทั้งหลาย โปรดระมัดระวังการก่อหนี้ในอนาคต

โดย ดร.ปิยศักดิ์ มานะสันต์

Source: กรุงเทพธุรกิจออนไลน์

Cr.Bank of Thailand Scholarship Students

-----------------------------------------------------------------------------

เพิ่มเพื่อนรับข่าวสารตลาดหุ้น Forex และบทความดีๆ ด้านการเงิน การลงทุน ฟรี !!

http://line.me/ti/p/%40zhq5011b

Line ID:@fxhanuman

Web : https://www.fxhanuman.com

Web : https://www.eluforex.com/

FB:https://www.facebook.com/review.forex.broker/

เยี่ยมชม partner ของเราที่ Eluforex รีวิวโบรกเกอร์ Forex

#forex #ลงทุน #peppers #xm #fbs #exness #icmarkets #avatrade #fxtm #tickmill #fxpro #fxopen #fxcl #forex4you