กองทุนประกันสังคมถูกจัดตั้งขึ้นโดยมีแนวคิดให้เป็นกองทุนที่สร้างหลักประกันและความมั่นคง เพื่อเป็นประโยชน์ในการดำรงชีวิตแก่ลูกจ้าง ความเพียงพอของเงินกองทุนจึงเป็นเรื่องสำคัญอย่างยิ่ง และเดิมพันด้วยความไว้วางใจระหว่างภาครัฐและ

แรงงานกลุ่มใหญ่ที่สุดของประเทศ ดังนั้น งานศึกษานี้จึงพยายามตอบคำถามสำคัญ 2 ข้อ คือ 1) หากไม่ดำเนินการใดๆ เลยกองทุนประกันสังคมจะหมดภายในกี่ปี และ 2) ควรทำอย่างไรเพื่อทำให้กองทุนฯ มั่นคงและเกิดความเป็นธรรมกับผู้ประกันตนในอนาคต

โดยปัญหาความไม่เพียงพอของเงินกองทุนฯ มีสาเหตุมาจากหลายปัจจัย ได้แก่

1) เพดานค่าจ้างการจ่ายเงินสมทบไม่ได้ถูกปรับมาเป็นเวลานาน

2) อัตราเงินสมทบที่จัดเก็บอยู่ในระดับที่ต่ำเกินไป

3) อายุผู้มีสิทธิได้รับเงินบำนาญชราภาพต่ำเกินไป

ผลการศึกษานี้ชี้ว่า ปัญหาของกองทุนเปรียบเสมือนระเบิดเวลาที่จะปะทุในอีกไม่ถึง 10 ปีข้างหน้า ดังนั้น การปรับโครงสร้างกองทุนเป็นสิ่งที่หลีกเลี่ยงไม่ได้ โดยเฉพาะการปฏิรูปแบบบูรณาการ (combined reform) ไม่ว่าเป็นเรื่องของการปรับเพดานค่าจ้าง อัตราเงินสมทบ และอายุเกษียณ โดยช่วงเวลาที่เหมาะสมในการดำเนินการเป็นเรื่องสำคัญ เนื่องจากหากยืดเวลาในการแก้ปัญหาออกไปจะส่งผลให้ภาระในการส่งเงินสมทบเพิ่มมากขึ้นอย่างก้าวกระโดด

หลักการกองทุน “การเฉลี่ยทุกข์ เฉลี่ยสุข”

กองทุนประกันสังคมจัดตั้งขึ้นโดยมีวัตถุประสงค์เพื่อสร้างหลักประกันและความมั่นคงในการดำรงชีวิตให้แก่ประชาชนตั้งแต่เกิดจนวาระสุดท้ายของชีวิตภายใต้หลักการสำคัญ คือ “การเฉลี่ยทุกข์ เฉลี่ยสุข” โดยลูกจ้าง นายจ้าง และรัฐบาลร่วมกันจ่ายเงินเข้ากองทุนเพื่อนำไปใช้จ่ายเป็นสิทธิประโยชน์ให้กับผู้ประกันตนปัจจุบันผู้ประกันตนภายใต้กองทุนฯ มีทั้งหมด 3 รูปแบบ ได้แก่

1) ผู้ประกันตนมาตรา 33 สำหรับลูกจ้างในสถานประกอบการ

2) ผู้ประกันตนตามมาตรา 39 สำหรับผู้ที่เคยเป็นผู้ประกันตนมาตรา 33 มาแล้วซึ่งถือเป็นภาคสมัครใจ

3) ผู้ประกันตนมาตรา 40

สำหรับผู้ที่เป็นแรงงานนอกระบบและลูกจ้างที่มิใช่ลูกจ้างในสถานประกอบการหากพิจารณาเฉพาะผู้ประกันตนมาตรา 33 ซึ่งเป็นภาคบังคับนั้น พบว่า ในปี 2563 ผู้ประกันตนมีจำนวน 11.1 ล้านคน (หรือคิดเป็นสัดส่วนเกือบร้อยละ 70 ของจำนวนลูกจ้างทั้งหมด) ขณะที่ผู้ประกันตนมาตรา 39 และ 40 มีจำนวน 1.7 ล้านคนและ 3.4 ล้านคนตามลำดับ โดยการจ่ายเงินสมทบและสิทธิประโยชน์ที่ได้รับของผู้ประกันตนในแต่ละประเภทมีความแตกต่างกัน

ในช่วง 30 ปีที่ผ่านมาเป็นช่วงที่ผู้ประกันตนจ่ายเงินสมทบเป็นส่วนใหญ่ ขนาดกองทุนจึงเพิ่มขึ้นอย่างต่อเนื่อง โดย ณ สิ้นปี 2563 เงินกองทุนประกันสังคมมีจำนวน 2.283 ล้านล้านบาท แบ่งเป็นกองทุนมาตรา 33 และ 39 จำนวน 2.267 ล้านล้านบาท ซึ่งแยกออกเป็น 1) กองทุน 4 กรณี ซึ่งครอบคลุมกรณีเจ็บป่วย คลอดบุตร ทุพพลภาพ และตาย จำนวน 120,502 ล้านบาท 2) กองทุน 2 กรณีซึ่งครอบคลุมกรณีสงเคราะห์บุตรและชราภาพ จำนวน 1,981,620 ล้านบาท และ 3) กองทุนกรณีว่างงานจำนวน 164,714 ล้านบาท และมาตรา 40 จำนวน 16,182 ล้านบาท

แต่เมื่อพิจารณาจากรูปแบบการประกันสังคมและปัจจัยเชิงโครงสร้างทางสังคมต่างๆ ทำให้กองทุนฯ ต้องเผชิญกับความเสี่ยงหลายด้าน เช่น การเปลี่ยนแปลงเชิงโครงสร้างของประชากรที่ก้าวเข้าสู่สังคมผู้สูงอายุอัตราการเข้าสู่กำลังแรงงานและอัตราการเกิดของประชากรลดลงล้วนส่งผลให้มีแรงงานเข้าสู่ระบบประกันสังคมน้อยลงตามไปด้วย

ขณะที่รายจ่ายสิทธิประโยชน์ต่างๆ เพิ่มขึ้นอย่างต่อเนื่อง กองทุนฯ จึงมีแนวโน้มที่จะมีเงินไม่เพียงพอต่อการจ่ายสิทธิประโยชน์ที่ผู้ประกันตนพึงจะได้รับ โดยเฉพาะการดูแลผู้ประกันตนในช่วงชราภาพ

สำหรับงานศึกษานี้จะศึกษาในส่วนของความเพียงพอของเงินกองทุนฯ ในระบบประกันสังคมมาตรา 33 และ 39 โดยพยายามตอบคำถามสำคัญ 2 ข้อ คือ

1) หากไม่ดำเนินการใดๆ เลยกองทุนจะหมดภายในกี่ปีและ

2) ควรทำอย่างไรเพื่อทำให้กองทุนมั่นคงและเกิดความเป็นธรรมกับผู้ประกันตนในอนาคต

ระบบประกันสังคมในประเทศไทยได้เริ่มตั้งแต่ปี 2495 ในสมัยจอมพล ป. พิบูลสงคราม ซึ่งได้มีนโยบายที่จะให้ประชาชนมีหลักประกันที่มั่นคงทางสังคม จึงได้ตราพระราชบัญญัติประกันสังคม พ.ศ. 2497 พร้อมทั้งตั้ง “กรมประกันสังคม” ขึ้นในกระทรวงการคลัง ซึ่งครอบคลุมการประกัน 6 ประเภท ได้แก่ การคลอดบุตร การสงเคราะห์บุตร การเจ็บป่วย การพิการและทุพพลภาพ การชราภาพ และการฌาปนกิจ โดยลูกจ้าง นายจ้าง และรัฐบาลจะต้องจ่ายเงินเพื่อเข้าสมทบกองทุนประกันสังคมตามอัตราที่กำหนดไว้ แต่ก็ได้มีการพยายามขัดขวางจากหลายฝ่ายจึงทำให้มีการระงับการบังคับใช้ออกไปอย่างไม่มีกำหนด

ต่อมารัฐบาลพลเอก เปรม ติณสูลานนท์ ได้มีการทบทวนระบบประกันสังคมและพยายามผลักดันให้นำมาบังคับใช้ จนถึงสมัยรัฐบาลพลเอกชาติชาย ชุณหะวัณ จึงได้มีการออกพระราชบัญญัติประกันสังคม พ.ศ. 2533 เพื่อเป็นการวางรากฐานการประกันสังคม และได้มีการจัดตั้งสำนักงานประกันสังคมขึ้น ซึ่งสังกัดกระทรวงแรงงานในปัจจุบัน

แม้ว่าจุดมุ่งหมายของการประกันสังคมจะมุ่งเน้นการสร้างสวัสดิการทางสังคมเพื่อช่วยให้ประชาชนมีมาตรฐานชีวิตที่ดีขึ้น แต่จากปัจจัยเชิงโครงสร้างที่เปลี่ยนแปลงไปจากในอดีตส่งผลให้สิทธิประโยชน์ต่างๆ ดังกล่าวมีผลกระทบกับงบประมาณของภาครัฐที่ต้องแบกรับภาระการชดเชยตามที่กฎหมายกำหนด หากกองทุนฯ มีรายได้ไม่เพียงพอ

โดยงานศึกษาของวีณา (2541) ซึ่งจัดทำหลังจากที่มีการก่อตั้งกองทุนฯ เพียง 8 ปี ก็ได้ข้อสรุปว่า ในกรณีเศรษฐกิจตกต่ำกองทุนชราภาพจะเริ่มใช้เงินสะสมในปี 2579 และเงินกองทุนฯ จะหมดลงในปี 2586

หลังจากนั้นก็มีงานศึกษาอีกหลายชิ้น ที่น่าสนใจ คือ งานศึกษาของเอื้อมพร (2554) และ เพ็ญศรี (2558) ที่ได้ข้อสรุปว่า เงินกองทุนฯ จะหมดลงในปี 2582 และ 2586 ตามลำดับ ซึ่งหมายความว่าเงินกองทุนฯ สามารถจ่ายสิทธิประโยชน์ได้อีกเพียง 20 ปีเท่านั้น

ที่น่าสนใจคือ แม้ว่างานศึกษาแต่ละชิ้นจะใช้วิธีการคำนวณความเพียงพอของเงินกองทุนฯ ที่แตกต่างกัน แต่ได้ข้อสรุปที่เหมือนกัน นั่นคือ กองทุนฯ จะต้องเผชิญกับความเสี่ยงในอนาคต และจำเป็นต้องมีการเปลี่ยนแปลงอัตราเงินสมทบและหลักเกณฑ์การจ่ายประโยชน์ทดแทนที่เหมาะสมโดยยึดหลักคณิตศาสตร์ประกันภัย ซึ่งสอดคล้องกับงานศึกษาของวีณา (2541) และนพดลและคณะ (2551)

นอกจากนี้งานศึกษาของเอื้อมพร (2554) ได้เสนอแนะให้เปลี่ยนรูปแบบการจ่ายบำนาญในระบบประกันสังคมจาก defined benefits[1]เป็น defined contribution [2] ซึ่งเป็นแนวทางหนึ่งที่จะช่วยแก้ปัญหาความเพียงพอของเงินกองทุนฯ ได้อย่างยั่งยืน ส่วนงานศึกษาของกอบศักดิ์และอนรรฆ (2550) เห็นว่าต้องรีบดำเนินการปรับโครงสร้างเพราะถ้ายิ่งดำเนินการช้า ภาระที่มีต่อลูกจ้าง นายจ้าง และรัฐบาลจะยิ่งเพิ่มมากขึ้น โดยงานของ Narumon (2016) ได้เสนอให้มีการปรับเงินสมทบแบบขั้นบันไดเพื่อบรรเทาผลกระทบดังกล่าว ส่วนงานศึกษาของ ILO (2013) นั้น เห็นว่าแนวทางการแก้ปัญหาจำเป็นต้องมีการทำหลายอย่างพร้อมกัน หรือ combined reform

สถานะกองทุน

ในงานศึกษานี้ใช้หลักการคำนวณคณิตศาสตร์ประกันภัยเพื่อประเมินรายรับจากเงินสมทบและรายจ่ายจากสิทธิประโยชน์ต่างๆ ของกองทุนประกันสังคม โดยครอบคลุมเฉพาะกองทุนประกันสังคมมาตรา 33 และ 39 ทั้งนี้ สมมติฐานต่างๆ ที่ใช้มีความสำคัญต่อความแม่นยำของสถานะเงินกองทุน ซึ่งผู้เขียนพยายามให้สอดคล้องกับสถานการณ์ที่คาดว่าจะเกิดขึ้นจนถึงปี 2643 หรือในอีก 80 ปีข้างหน้า รายละเอียดมีดังนี้

โครงสร้างประชากรและผู้ประกันตน

ในงานศึกษานี้ใช้การประมาณการโครงสร้างประชากรจาก World Population Prospects 2019 ซึ่งจัดทำโดยองค์การสหประชาชาติ (United Nations) กล่าวคือ อัตราการเพิ่มขึ้นของประชากรไทยเฉลี่ยในอีก 10 ปีข้างหน้าจะอยู่ที่ประมาณร้อยละ 0.12 และจะเริ่มติดลบตั้งแต่ปี 2573 (รูปที่ 1.1) โดยเป็นผลมาจากอัตราการเกิดที่ลดลงต่อเนื่อง โดยในอีก 10 ปีข้างหน้า อัตราการเกิดของประชากรเฉลี่ยอยู่ที่ 9.6 คนต่อประชากร 100,000 คน โดยลดลงมาอยู่ต่ำสุดที่ 7.6 ในปี 2603-8 (รูปที่ 1.2) ซึ่งส่งผลให้ประเทศไทยซึ่งเป็นสังคมผู้สูงอายุ (aging society[3]) จะเข้าสู่สังคมผู้สูงอายุโดยสมบูรณ์ (aged society[4]) ในปี 2567 (รูปที่ 1.3 และ 1.4) ทั้งนี้ การที่สัดส่วนของผู้สูงอายุเพิ่มขึ้นเทียบกับประชากรวัยทำงานสะท้อนถึงภาระทางการเงินของกองทุนประกันสังคมได้เป็นอย่างดี โดยเฉพาะกรณีชราภาพ

จากนั้นประมาณจำนวนผู้ประกันตนจากข้อมูลอัตราการเข้าสู่ตลาดแรงงานจำแนกตามอายุและเพศ (รูปที่ 1.5) และสัดส่วนของลูกจ้างรัฐบาลและเอกชน (เฉลี่ยที่ร้อยละ 50) จากข้อมูลการสำรวจภาวะทำงานของประชากร ปี 2561 ที่จัดทำโดยสำนักงานสถิติแห่งชาติ พบว่า จำนวนผู้ประกันมาตรา 33 และ 39 จะเพิ่มขึ้นต่อเนื่องจนถึงปี 2579 และจะเริ่มลดลงตามประมาณการโครงสร้างประชากร (รูปที่ 1.6)

อัตราการจัดเก็บเงินสมทบและสิทธิประโยชน์

อัตราการจัดเก็บเงินสมทบเมื่อเริ่มประกาศใช้ในปี 2533 นั้นอยู่ที่ร้อยละ 4.5 เท่ากันทั้งลูกจ้าง นายจ้าง และรัฐบาล โดยที่ผ่านมาอัตราดังกล่าวได้ถูกปรับเปลี่ยนให้สอดคล้องกับความสามารถในการจ่ายเงินสมทบ ภาวะเศรษฐกิจ และความมั่นคงของกองทุนฯ เพื่อให้สามารถจ่ายประโยชน์ทดแทนที่จะมีในอนาคตได้ แต่เนื่องจากสถานการณ์การแพร่ระบาดของโรคติดเชื้อไวรัสโคโรนา 2019 (COVID-19) ส่งผลให้อัตราสมทบดังกล่าวลดลงมาอยู่ที่ร้อยละ 2.5 สำหรับนายจ้างและผู้ประกันตน และคงอัตราร้อยละ 2.75 สำหรับรัฐบาล ทั้งนี้ อัตราดังกล่าวจะกลับมาสู่ระดับปกติ กล่าวคือ ร้อยละ 5 สำหรับนายจ้างและผู้ประกันตน และร้อยละ 2.75 สำหรับรัฐบาล ตั้งแต่เดือนธันวาคม ปี 2564 เป็นต้นไป ซึ่งในงานศึกษานี้จะใช้อัตราปกตินี้ตลอดช่วงประมาณการ

วนการเบิกจ่ายสิทธิประโยชน์ประกันสังคมในแต่ละกรณีจะเป็นไปตามโครงสร้างของข้อมูลจริงของสำนักงานประกันสังคม

ข้อมูลอื่นๆ

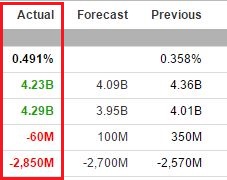

ข้อมูลอื่นๆ ที่เกี่ยวข้องกับการประมาณการ ได้แก่ การเพิ่มขึ้นของค่าจ้าง ผลตอบแทนจากการลงทุน อัตราการขอรับสิทธิประโยชน์กรณีว่างงาน และอัตราเงินเฟ้อของค่ารักษาพยาบาล อ้างอิงตามค่าเฉลี่ยที่ผ่านมาในอดีต (ตารางที่ 1)

ผลการศึกษา

ในงานศึกษานี้ได้แบ่งเงินกองทุนฯ ออกเป็น 3 กองเพื่อให้สอดคล้องกับแนวทางการบริหารกองทุนฯ ของสำนักงานประกันสังคม ได้แก่ 1) กองทุน 4 กรณี ซึ่งครอบคลุมกรณีเจ็บป่วย คลอดบุตร ทุพพลภาพ และตาย 2) กองทุน 2 กรณี ซึ่งครอบคลุมกรณีสงเคราะห์บุตรและชราภาพ และ 3) กองทุนกรณีว่างงาน

หากกองทุนฯ ไม่มีการปรับเปลี่ยนกฎเกณฑ์ทั้งในส่วนของการส่งเงินสมทบและการจ่ายเงินประโยชน์ทดแทนจะพบว่า รายรับจากเงินสมทบจะลดลงเฉลี่ยร้อยละ 0.13 ต่อปีตามโครงสร้างประชากรในวัยทำงาน ขณะที่รายจ่ายจากสิทธิประโยชน์ต่างๆ จะเพิ่มขึ้นเฉลี่ยร้อยละ 2.16 ต่อปี โดย

(1) กองทุน 4 กรณีจะมีรายจ่ายเพิ่มขึ้นเฉลี่ยต่อปีร้อยละ 1.86 โดยเป็นผลจากการเพิ่มขึ้นของค่ารักษาพยาบาลและการที่ผู้ประกันตนมีอายุขัยเฉลี่ยเพิ่มสูงขึ้น ส่งผลให้รายจ่ายสิทธิประโยชน์จะสูงกว่ารายรับจากเงินสมทบ หรือเริ่มใช้เงินสะสมในปี 2585 และเงินกองทุนฯ จะหมดลงในปี 2613 หรือในอีก 48 ปี เช่นเดียวกับ (2) กองทุน 2 กรณีที่รายจ่ายจากสิทธิประโยชน์ต่างๆ จะเพิ่มขึ้นเฉลี่ยร้อยละ 2.65 ต่อปี และจะเริ่มใช้เงินสะสมในปี 2572 และเงินกองทุนฯ จะหมดลงในปี 2598 หรือในอีก 33 ปี ซึ่งต่างกับ (3) กรณีว่างงานที่รายจ่ายจะเพิ่มขึ้นเฉลี่ยเพียงร้อยละ 0.13 ต่อปี ทำให้มีเงินกองทุนฯ เพียงพอตลอดระยะประมาณการ (80 ปี) (รูปที่ 2) แต่หากเกิดปัญหาการว่างงานดังเช่นที่เกิดขึ้นจากสถานการณ์การแพร่ระบาดของโรคติดเชื้อไวรัสโคโรนา 2019 (COVID-19) ก็อาจทำให้กองทุนนี้มีความเสี่ยงได้

ปัญหาความไม่เพียงพอของเงินกองทุนฯ มีสาเหตุมาจากหลายปัจจัย ได้แก่

1) เพดานค่าจ้างในการจ่ายเงินสมทบไม่ได้ถูกปรับมาเป็นเวลานาน เพดานค่าจ้าง 15,000 บาทต่อเดือนนั้นเป็นอัตราที่กำหนดตั้งแต่ปี 2533 ซึ่งขณะนั้นครอบคลุมจำนวนลูกจ้างถึงร้อยละ 98.8 แต่จากข้อมูลล่าสุดในปี 2563 พบว่าผู้ที่มีเงินเดือนมากกว่า 15,000 บาทต่อเดือนมีสัดส่วนมากถึง 1 ใน 3 ขณะที่สิทธิประโยชน์ต่างๆ ที่ไม่ได้อิงกับเงินเดือนกลับเพิ่มขึ้นอย่างต่อเนื่อง เช่น ค่ารักษาพยาบาล ค่าคลอดบุตรและสงเคราะห์บุตร และค่าทำศพ เป็นต้น

ในงานศึกษานี้ จึงได้กำหนดให้มีการยกเลิกเพดานค่าจ้างสูงสุดและปล่อยให้เพดานค่าจ้างปรับเพิ่มขึ้นร้อยละ 2 ต่อปีตั้งแต่ปี 2565 เพื่อให้สอดคล้องกับการขึ้นเงินเดือน และไม่เป็นภาระทางการเงินกับนายจ้างและลูกจ้างมากจนเกินไป (คิดเป็นจำนวนเงินสมทบที่ลูกจ้างและนายจ้างจะต้องจ่ายเพิ่มฝ่ายละ 15 บาทต่อคนต่อเดือน และ 8.25 บาทสำหรับภาครัฐ) ซึ่งจะช่วยให้เงินกองทุน 4 กรณีมีเพียงพอตลอดช่วงประมาณการ

ทั้งนี้ การปรับเพดานค่าจ้างจะไม่ส่งผลดีต่อสถานะกองทุน 2 กรณี เนื่องจากเงินบำนาญถูกคำนวณอ้างอิงกับค่าจ้าง 60 เดือนสุดท้าย ดังนั้น เงินบำนาญที่จะได้รับนี้ก็จะเพิ่มสูงขึ้นกว่าค่าอ้างอิงในปัจจุบันอยู่ที่ 3,000 บาทต่อเดือน ซึ่งแม้ว่าจะไม่ช่วยเรื่องความมั่นคงของกองทุนฯ แต่จะช่วยให้ลูกจ้างมีเงินบำนาญเพิ่มขึ้นในการยังชีพ

2) อัตราเงินสมทบที่จัดเก็บนั้นอยู่ในระดับที่ต่ำเกินไป ปัจจุบัน อัตราเงินสมทบรวมทั้ง 3 ฝ่ายอยู่ที่ร้อยละ 12.5 ของเงินเดือน ซึ่งต่ำกว่าอัตราเงินสมทบต้นทุน หรือ PAYG ค่อนข้างมาก โดยอัตราการจ่ายเงินสมทบจะเริ่มต่ำกว่าอัตราเงินสมทบต้นทุน (PAYG) ตั้งแต่ปี 2579 สำหรับกองทุน 4 กรณี และปี 2571 สำหรับกองทุน 2 กรณี (รูปที่ 3) ซึ่งหากต้องการให้เงินกองทุนเพียงพอในอีก 80 ปีข้างหน้า อัตราเงินสมทบรวมที่ควรจะเป็น (general average premium) จะต้องเท่ากับร้อยละ 23.62 (ตารางที่ 3)

ทั้งนี้ กองทุนที่จำเป็นต้องมีการเพิ่มอัตราเงินสมทบอย่างเร่งด่วน คือ กองทุน 2 กรณี เนื่องจากมีอัตราเงินสมทบจริงต่ำกว่าที่ควรจะเป็นค่อนข้างมาก กล่าวคือ อัตราเงินสมทบจริงอยู่ที่ร้อยละ 7 ขณะที่อัตราเงินสมทบที่ควรจะเป็นอยู่ที่ร้อยละ 13.57 แต่การปรับอัตราเงินสมทบให้ควรเป็นการปรับแบบขั้นบันได (scaled premium) (รูปที่ 4) กล่าวคือ กำหนดให้เพิ่มขึ้นร้อยละ 2.5 ตั้งแต่ปี 2565 ทุกๆ 10 ปี (คิดเป็นจำนวนเงินสมทบที่ต้องจ่ายเพิ่ม 375 บาทต่อคนต่อเดือน ทุกๆ 10 ปี) จนอัตราสูงสุดอยู่ที่ร้อยละ 27 การปรับเงินสมทบแบบขั้นบันไดนี้จะช่วยลดภาระทางการเงินให้กับทั้งลูกจ้าง นายจ้าง และภาครัฐ เทียบกับการปรับแบบครั้งเดียว และจะช่วยให้เงินกองทุนมีเพียงพอที่จะจ่ายสิทธิประโยชน์บำนาญได้เพิ่มขึ้นจาก 33 ปี เป็น 65 ปี (รูปที่ 5)

อย่างไรก็ตาม ช่วงเวลาที่เหมาะสมในการดำเนินการเป็นเรื่องสำคัญ โดยหากยืดเวลาในการแก้ปัญหาออกไปจะส่งผลให้ภาระในการส่งเงินสมทบเพิ่มมากขึ้นอย่างก้าวกระโดด เช่น หากดำเนินการปรับในปี 2565 อัตราเงินสมทบกองทุน 4 กรณี ควรเป็นร้อยละ 5.8 แต่หากปรับในปี 2610 ก่อนที่เงินกองทุนจะไม่เพียงพอจะต้องปรับขึ้นมาอยู่ที่ร้อยละ 10.4

โดยปัจจุบันอยู่ที่ร้อยละ 4.5 (รูปที่ 6) ส่วนอัตราเงินสมทบกองทุน 2 กรณีจะอยู่ที่ร้อยละ 13.7 หากดำเนินการในปี 2565 แต่หากไม่ดำเนินการใดๆ เลย อัตรานี้จะต้องปรับเพิ่มไปอยู่ที่ร้อยละ 23.6 ในปี 2595 (รูปที่ 7) ซึ่งภาระทางการเงินของทั้งลูกจ้าง นายจ้าง และภาครัฐจะเพิ่มขึ้นอย่างมากเทียบกับการปรับแบบขั้นบันไดที่จะปรับเพิ่มขึ้นร้อยละ 2.5 ทุกๆ 10 ปี

3) การกำหนดอายุผู้มีสิทธิได้รับเงินบำนาญ ชราภาพต่ำเกินไป (eligibility age) การกำหนดให้ผู้ประกันตนมีสิทธิขอรับเงินบำนาญได้ตั้งแต่อายุ 55 ปีนั้น เป็นการกำหนดไว้ตั้งแต่ปี 2541 ซึ่งอายุขัยเฉลี่ยของคนไทยขณะนั้นอยู่ที่ 70 ปี แต่อายุขัยเฉลี่ยมีแนวโน้มเพิ่มสูงขึ้นอย่างต่อเนื่องตามความก้าวหน้าทางสาธารณสุขจนถึง 87 ปี ในช่วงท้ายของประมาณการ ดังนั้น กองทุนฯ จึงต้องจ่ายเงินบำนาญนานขึ้นสำหรับผู้ประกันตนรุ่นหลังซึ่งมีอายุยืนยาวขึ้น (รูปที่ 😎

ในหลายประเทศจึงได้เริ่มมีการขยายอายุเกษียณเพื่อแก้ปัญหาความไม่เพียงพอของเงินกองทุน เช่น ออสเตรเลียเริ่มมีการขยายอายุผู้มีสิทธิรับบำนาญ โดยเริ่มตั้งแต่ปี 2562 จากเดิม 66 ปี ออกไป 6 เดือนทุกๆ 2 ปีจนกว่าจะครบ 67 ปี ในปี 2566 หรือ ในสหรัฐอเมริกาที่แม้ว่าจะไม่มีการขยายอายุผู้มีสิทธิได้รับเงินบำนาญที่ 62 ปี แต่จะขยายอายุเกษียณปกติของการจ้างงานที่ 65 ปี ออกไปปีละ 2 เดือน จนกระทั่งเป็น 67 ปี โดยหากผู้ประกันขอใช้สิทธิก่อนอายุเกษียณก็จะได้รับเงินบำนาญน้อยลง (นฎา และคณะ, 2020)

อย่างไรก็ตาม การขยายอายุเกษียณมีผลอย่างมากต่อผู้ประกันตนที่อยู่ในช่วงใกล้เกษียณ ดังนั้นจึงต้องมีการขยายอย่างค่อยเป็นค่อยไป โดยการขยายอายุที่มีสิทธิรับบำนาญตั้งแต่ปี 2565 ออกไปอีกปีละ 6 เดือนจนครบอายุเกษียณที่ 60 ปี จะช่วยให้เงินกองทุนมีเพียงพอที่จะจ่ายสิทธิประโยชน์บำนาญได้เพิ่มขึ้นจาก 33 ปี เป็น 36 ปี

บทสรุปและข้อเสนอแนะเพื่อเพิ่มความมั่นคงให้กับกองทุน

กองทุนประกันสังคมถูกจัดตั้งขึ้นโดยมีแนวคิดให้เป็นกองทุนที่สร้างหลักประกันและความมั่นคงเพื่อเป็นประโยชน์ในการดำรงชีวิตแก่ลูกจ้าง ความเพียงพอของเงินกองทุนจึงเป็นเรื่องสำคัญอย่างยิ่ง และเดิมพันด้วยความไว้วางใจระหว่างภาครัฐและแรงงานกลุ่มใหญ่ที่สุดของประเทศ

ดังนั้น นักวิชาการจำนวนหนึ่งจึงได้ทำการศึกษาเรื่อง ความเพียงพอของกองทุนประกันสังคม มาตั้งแต่ปี 2541 และผลการศึกษาต่างมีข้อสรุปเดียวกัน คือ…

ในอนาคตเงินกองทุนประกันสังคมจะไม่เพียงพอที่จะจ่ายเงินสิทธิประโยชน์ต่างๆ ตามที่สัญญาไว้กับผู้ประกันตนได้ โดยเฉพาะกรณีชราภาพ หมายความว่า ความหวังสูงสุดของแรงงานที่จะมีเงินบำนาญจากกองทุนทุกเดือนไว้ยังชีพหลังเกษียณหลังจากอดออมมาหลายสิบปีอาจเป็นฝันสลายได้เพราะเงินหมดเสียก่อน

อย่างไรก็ดี แม้เดิมพันจะสูงขนาดนี้ แต่ที่ผ่านมาเรื่องนี้กลับมิได้มีการเปลี่ยนแปลงเชิงโครงสร้างมากนัก สะท้อนว่าเรื่องนี้ยังไม่อยู่ในความสำคัญของผู้กำหนดนโยบาย ทั้งที่เป็นระเบิดเวลาลูกใหญ่ที่ซ่อนอยู่ หรืออาจเป็นเพราะทุกวันนี้เงินกองทุนฯ ยังคงเพิ่มขึ้นอย่างต่อเนื่อง แต่ผลการศึกษานี้ชี้ว่า หากเราไม่ทำอะไรในวันนี้ ปัญหาของกองทุนซึ่งเปรียบเสมือนระเบิดเวลาจะปะทุในอีกไม่ถึง 10 ปีข้างหน้า ที่สำคัญ เมื่อประเทศไทยเข้าสู่สังคมผู้สูงอายุเต็มตัว ทุกภาคส่วนไม่ว่าจะเป็นลูกจ้าง นายจ้าง และรัฐบาลต่างจะมีภาระมากขึ้น การดูแลจัดการอาจทำได้ไม่เต็มที่ จึงจำเป็นต้องดำเนินการปรับโครงสร้างกองทุนอย่างเร่งด่วน ไม่ว่าเป็นเรื่องของการปรับเพดานค่าจ้าง อัตราเงินสมทบ และอายุเกษียณ เพราะเป็นสิ่งที่กระทบต่อลูกจ้างที่ฝากชีวิตไว้ในระบบนี้กว่าสิบล้านคน

ในการยืดอายุเงินกองทุนฯ สามารถทำร่วมได้หลายแนวทางทั้งในเรื่องของการเพิ่มด้านรายรับจากเงินสมทบ การชะลอรายจ่ายด้านสิทธิประโยชน์ รวมทั้งการลงทุนในสินทรัพย์เสี่ยงเพื่อให้ได้ผลตอบแทนที่สูงขึ้น

แต่เป็นที่แน่ชัดว่าจะต้องมีการดำเนินการอย่างเร่งด่วน ได้แก่ 1) การยกเลิกเพดานค่าจ้างสูงสุด 2) การปรับขึ้นอัตราเงินสมทบทุกกรณีโดยเฉพาะกองทุนในกรณีชราภาพ และ 3) การขยายอายุที่มีสิทธิรับบำนาญอย่างค่อยเป็นค่อยไป ทั้งนี้ หากดำเนินการทั้ง 3 ส่วนพร้อมกัน (combined reform) จะช่วยสร้างเสถียรภาพเงินกองทุน โดยเฉพาะกองทุน 2 กรณีจะมีกองทุนเพียงพอได้อีกอย่างน้อย 60 ปี

นอกจากนี้สิ่งที่ขาดไม่ได้ คือ การกำหนดให้มีการประเมินความมั่นคงของเงินกองทุนโดยยึดหลักคณิตศาสตร์ประกันภัยเพื่อทบทวนความเหมาะสมของรูปแบบกองทุนฯ เพื่อให้มีความยั่งยืนในระยะยาวและสอดคล้องกับบริบทที่เปลี่ยนแปลงไป เช่น การเปลี่ยนจาก defined benefits เป็น defined contribution และเผยแพร่ผลการประเมินออกสู่สาธารณชนเพื่อสร้างความตระหนักและความเข้าใจถึงสถานการณ์ที่เกิดขึ้นจริงและสร้างความโปร่งใสในการบริหารจัดการ

อโนทัย พุทธารี, ณัฐิกานต์ วรสง่าศิลป์ และพรสวรรค์ รักเป็นธรรม รายงาน

Source: ThaiPublica

Cr.Bank of Thailand Scholarship Students

----------------------------------------------------------------------------------------

เพิ่มเพื่อนรับข่าวสารตลาดหุ้น Forex และบทความดีๆ ด้านการเงิน การลงทุน ฟรี !!

http://line.me/ti/p/%40zhq5011b

Line ID:@fxhanuman

Web : https://www.fxhanuman.com

Web : https://www.eluforex.com/

FB:https://www.facebook.com/review.forex.broker/

เยี่ยมชม partner ของเราที่ Eluforex รีวิวโบรกเกอร์ Forex

#forex #ลงทุน #peppers #xm #fbs #exness #icmarkets #avatrade #fxtm #tickmill #fxpro #fxopen #fxcl #forex4you