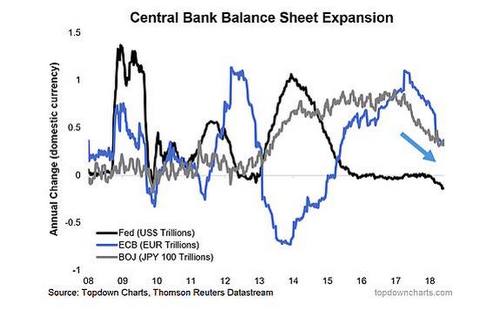

Fed คงจะเลิกทำ QE ไม่ได้แล้ว ..QE เป็นนโยบายที่ล้มเหลว แต่หยุดไม่ได้ ในการสู้กับวิกฤติการเงินเมื่อปี 2008/9 ธนาคารกลางทั่วโลกต่างสร้างเงินใหม่จำนวนมหาศาล ..ประมาณ $15 ล้านล้าน..

เพือช่วยเสริมสภาพคล่องในระบบของธนาคาร เป็นการกระตุ้นดีมานด์และ jump start การลงทุน ...เครื่องมือตัวแรกที่คิดมาได้คือ QE ..พิมพ์เงินใหม่เพื่อซื้อหลักทรัพย์ทางการเงินเช่นพันธบัตรเอาไปเก็บ ..เงินใหม่ก็ไปอยู่ในทุนสำรองของธนาคารต่างๆ

เมื่อตอนหยุดทำ QE ..ตลาดทั่วโลกก็เกิดอาการ เศรษฐกิจเริ่มช้าลง ..นี่มันแสดงชัดเลยว่า ทั้งหมดนั้นขึ้นกับนโยบายการเงินที่มากระตุ้นอย่างเดียวเลย

การพิมพ์เงินมากๆเข้ามาในระบบ ทำให้ระบบการเงินยังคงเดินต่อได้โดยยังไม่ล้ม แต่เศรษฐกิจแทบไม่ฟื้นตัวได้เลย เพราะเงินใหม่นั้นกลับไหลเข้าไปสู่การเก็งกำไรในทรัพย์สินทุกภาคส่วน จนมันกลายเป็นฟองสบู่ไปหมด ..ราคาหุ้นขึ้นสูงเป็นประวัติการณ์เมื่อเปรียบกับเศรษฐกิจแท้จริงกับ GDP ..ดอกเบี้ยก็ต่ำสุดในรอบ 5,000 ปี ...แต่การลงทุน และการเติบโตทางการผลิตแท้จริงกลับลดลง

ธนาคารกลางเองก็รู้แต่แรกแล้วว่า ในที่สุดแล้วมันก็ต้องกลับมาสู่นโยบาย "normalize" คือดูดเงินที่พิมพ์ออกมากลับคืน ..Fed เริ่มกระบวนการนี้เมื่อเดือนธันวาคม 2015 ด้วยการขึ้นอัตราดอกเบี้ยครั้งแรก 0.25% และต่อเนื่องมาอีก 8 ครั้ง ..เป็นการทำอย่างเชื่องช้ามาก ระหว่างนี้ก็ขายคืนทรัพย์ที่ซื้อเอาไว้คืนเพื่อดูดเงินกลับ..เป็นการลดขนาดของงบดุล Balance Sheet ที่เต็มไปด้วยพันธบัตร US Treasury

สัปดาห์ที่ผ่านมา Fed ได้ยุติการทำนโยบาย nomalized ..ทั้งๆที่ก่อนหน้านี้ 3 เดือน Fed ยังแถลงด้วยความมั่นใจว่าอัตราดอกเบี้ยยังต่ำกว่าที่ควรจะเป็น และยังจะต้องขึ้นต่อไป จากการที่มีการฟื้นตัวอย่างแข็งแกร่งของเศรษฐกิจ

เมื่อเดือนธันวาคม Fed แถลงว่าการลดขนาด Balance Sheet ยังต้องเดินหน้าต่อไปในลักษณะของ "autopilot" ที่ $50,000 ต่อเดือน ..พอผ่านมาแค่วันที่ 20 เดือนมีนาคม ทั้งหมดนั้นก็ปัดทิ้งไปเลย ..Fed ประกาศว่า normalization ยุติแล้ว จะไม่มีการขึ้นดอกเบี้ยแล้วในปีนี้ การลด balance sheet จะเริ่มอีกในเดือนพฤษภาคม และจบในเดือนกันยายน ....นี่คือการเปลี่ยนนโยบายแบบที่เรียกว่า กลับหลังหัน (about-face) แบบสุดๆในประวัติศาสตร์ของ Fed เลย

ดูจาก benchmark ในอดีต นโยบายการเงินแบบปกติปัจจุบันก็ยังคงเป็นแบบกระตุ้นสุดๆ ...fed-funds rate ตอนนี้ที่ระหว่าง 2.25% และ 2.5% ..ก็เท่ากับแค่ 0.25% เมื่อปรับกับเงินเฟ้อระยะยาวที่คาดไว้

Fed ยังคงถือพันธบัตรไว้มากกว่า $3.5 ล้านล้านใน balance sheet เมื่อเดือนกันยายน ซึ่งเท่ากับ 17% ของ GDP ..เปรียบเทียบกับ 6% เมื่อปี 2006

พวกนักลงทุนและ Fed เองก็ได้เรียนรู้แล้วตลาดไปไม่รอดแน่กับนโยบายการเงินปกติ เพราะตลอดสิบปีที่ผ่านมา ตลาดปรับตัวอยู่กับเงินสภาพคล่องที่เรียกว่าการกระตุ้น และอัตราดอกเบี้ยต่ำสุดๆไปแล้ว ..เห็นได้ชัดเจนในตลาดพันธบัตรมากกว่าในตลาดหุ้น ..ตั้งแต่วันที่ 20 มีนาคมมาแล้ว ที่พอจะพยากรณ์ได้ถึงเศรษฐกิจถดถอยที่กำลังเกิดขึ้น

ปัญหาของเรื่องทั้งหมดนี้กำลังค่อยๆเกิดขึ้น ..Fed ไม่อาจหนีพ้นจากระบบการเงินแบบเดิมๆขอตนได้ เราก็ได้เห็นแล้วว่า QE ไม่ได้ทำให้เกิดการเติบโตได้อย่างยั่งยืนเลย ที่จริงมันกลับทำให้เศรษฐกิจอ่อนแอ และสนับสนุนการสร้างหนี้เพิ่ม อีกทั้งยังทำให้ราคาทรัพย์สินทั้งหลายสูงลิ่วกลายเป็นฟองสบู่ ...ดูเหมือนว่าการทำ QE เป็นเพียงเรื่องเดียวที่เหล่าธนาคารกลางทั้งหลายรู้จัก และเป็นสูตรสำเร็จในการแก้ทุกปัญหา

ทฤษฎีการทำ QE ที่เน้นทำให้ตลาดหุ้นขึ้นสูง และอัตราดอกเบี้ยต่ำ และส่งเสริมการลงทุน กลับกลายเป็นเรื่องล้มเหลว ....Charlie McElligott แห่ง Nomura ได้ประเมินผลของ QE ไว้ดังนี้:

1- อัตราดอกเบี้ยต่ำจะนำไปสู่ภาวะเงินฝืดในที่สุด ..เกิดธุรกิจซอมบี้ที่ติดกับอยู่กับสภาพคล่อง..ที่มีอยู่มากเกินไปในระบบจนไปทำให้การลงทุนโดยทั่วไปอ่อนแรงลง

2- อัตราดอกเบี้ยต่ำ และ QE จะทำให้การลงทุนมันเพี้ยนไปหมด แถมยังไปเป่าฟองสบู่เก็งกำไร ซึ่งในที่สุดมันก็ต้องพังลงจนได้ เกิดการถดถอยครั้งใหญ่ในราคาทรัพย์สิน เป็น "balance sheet recession"

3- ปัญหาหนี้สินจำนวนมากจะกลายเป็นแผลเป็นไปอีกนาน จนเครดิตที่จะเริ่มกันใหม่ไม่ใช่เรื่องที่ทำกันง่ายๆอีกต่อไป จะเกิดอาการเข็ดแบบว่า "ถ้าไม่เห็นผลตอบแทน return on capital ที่ชัดเจน ..ก็ไม่ต้องหวังเครดิต"

So, what is next? การขาดดุลงบประมาณที่คุมไม่อยู่ จะต้องมีการใช้คืนจนได้ ในโลกที่การค้ากำลังทรุด การซื้อพันธบัตรสหรัฐจากพวกคู่ค้าลดลงจนไม่สามารถมา finance การขาดดุลงบประมาณต่อไปได้ มีแต่ขายออกด้วยซ้ำ ...ที่ผ่านๆมา เท่ากับว่า ประเทศต่างๆออมเงินเพื่อมาให้สหรัฐใช้จ่ายได้อย่างฟุ่มเฟือย ในขณะเดียวกัน เศรษฐกิจโลกเริ่มอ่อนแรงลงโดยเฉพาะยุโรปและจีน และมันกำลังจะมีผลกับสหรัฐแล้ว เมื่อระดับของหนี้ภาคเอกชนสูงเป็นประวัติการณ์ในขณะที่คุณภาพหนี้เลวร้ายสุดๆ

การกลับไปทำ QE อีก ก็น่าจะเป็นการยิงนกสองตัวด้วยกระสุนนัดเดียว นั่นคือช่วย finance การขาดดุลของรัฐบาล และอัตราดอกเบี้ยต่ำจะช่วยพยุงหนี้เน่าของภาคเอกชนเอาไว้ต่อไป

ถ้าจะมีใครคิดว่าเป็นไปไม่ได้ที่จะทำ QE อีก ก็ต้องไปดูธนาคารกลางยุโรป ECB ก่อน ว่าหลังจากได้ยุติการทำ QE แล้วเมื่อเดือนธันวาคม ..ซึ่งผ่านมาแค่ 2 เดือนเท่านั้น ก็เริ่มมีโครงการใหม่ TLTRO ..(Targeted Long-Term Refinancing Operations.. ที่เป็นการให้สินเชื่อดอกเบี้ยต่ำแก่ธนาคารพาณิชย์รอบใหม่ ระยะเวลา 4 ปี ซึ่งอัตราดอกเบี้ยต่ำสุด..ผู้แปล) ..มันก็คือ QE ในชื่อใหม่นั่นแหละ

ลองคิดดูว่า QE รอบใหม่ออกมาในขณะที่นักลงทุนรู้แล้วว่ามันไม่ได้ออกมาเพื่อหนุนให้เกิดการเติบโตทางเศรษฐกิจอย่างยั่งยืนเลย มันตั้งใจมาเพื่อช่วยพันธบัตรและพวกซอมบี้ในขณะที่ชื่อเสียงของ Fed กำลัง all-time low. แล้วคุณคิดว่านักลงทุนจะเอาเงินดอกเบี้ยต่ำใหม่ๆพวกนี้ไปไหนล่ะ

หุ้นหรือพันธบัตรเน่า...หรือทรัพย์สินแท้จริงเช่นทองคำล่ะ

This article is the collaboration of Rudi Fronk and Jim Anthony, cofounders of Seabridge Gold, and reflects the thinking that has helped make them successful gold investors. Rudi is the current Chairman and CEO of Seabridge and Jim is one of its largest shareholders.

Cr.Sayan Rujiramora

เพิ่มเพื่อนรับข่าวสารตลาดหุ้น Forex และบทความดีๆ ด้านการเงิน การลงทุน ฟรี!!

http://line.me/ti/p/%40zhq5011b

Line ID:@fxhanuman

FB:https://www.facebook.com/review.forex.broker/