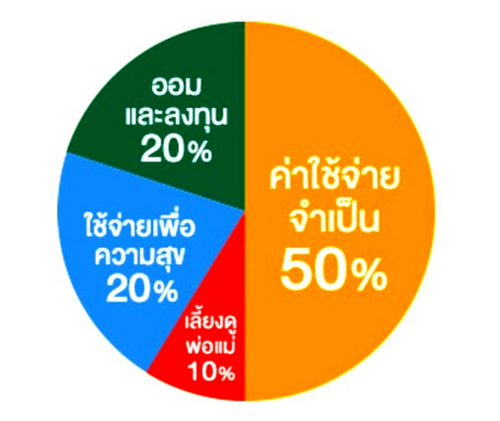

ต่อเนื่องจากตอนที่แล้ว หลังจากแบ่งเงินเป็นส่วนๆ โดยมีวินัยที่จะให้ค่า-ใช้จ่ายจำเป็น 50% และ ดูแลคุณพ่อคุณแม่ 10% อย่างมีวินัย ตอนนี้จะมาแบ่งปันประสบการณ์ในการใช้เงินเพื่อความสุข และเงินออม เงินลงทุน อีก 40%

ซึ่งหากเรียนรู้การลงทุน โดยใช้ผลิตภัณฑ์การเงินที่หลากหลาย ใช้เงินทำงานให้หนักให้เงินสร้างกำไรที่มากขึ้นให้เรา ความสุขที่เราจะได้นั้นก็อาจจะเพิ่มมากขึ้น และอาจแบ่งปันความสุขให้แก่คนที่เรารักได้

เงินออม และเงินลงทุน 20% ต้องมีวินัยในการหักเก็บตลอด และจัดสรรไว้ในผลิตภัณฑ์การเงิน เพื่อจุดประสงค์ที่ต่างกัน และวางแผนการลงทุนทั้ง ระยะสั้น, ระยะกลาง และระยะยาว เช่น

- ระยะสั้น ส่วนตัวก็จะหมายถึงการลงทุนเป้าหมายไม่เกิน 1 ปี โดยจะมีออมเพื่อเป็นเงินสำรองค่าใช้-จ่ายจำเป็น ควรสำรอง 3-6 เดือน หากอายุยังน้อย ไม่มีภาระอะไรก็สำรองเพียง 3 เดือนก็ได้ การสำรองควรเก็บไว้ในสินทรัพย์ที่มีความคล่องตัวสูง สามารถเบิก-ถอนได้รวดเร็ช เช่น บัญชีออมทรัพย์ ในปัจจุบันมีบัญชีออมทรัพย์ฝากไม่ประจำที่ให้ดอกเบี้ย 1.3% - 1.6% ส่วนตัวแล้วเปรียบเหมือนเป้าหมายระยะสั้น ที่ใช้เวลาไม่เกิน 1 ปี และทำคู่ขนานไปกับเงินลงทุน เพื่อใช้เป็นเงินสำรองฉุกเฉิน เช่น กองทุน และตราสารหนี้ต่างที่ ซึ่งจะได้ผลตอบแทนสูงกว่าเงินฝาก แต่จำเป็นต้องสำรวจการรับความเสี่ยงของตนเองก่อน หลังจากนั้นกำหนดเป้าหมาย ระยะกลาง – ระยะยาว

- ระยะกลาง โดยส่วนตัวแล้วก็จะเป็นเป้าหมายในระยะประมาณ 5 - 10 ปี เช่น ออมเงินและลงทุน เพื่อจะใช้สร้างธุรกิจ, เพื่อศึกษาต่อ หรือ เพื่อสร้างครอบครัว เป็นต้น ในระยะกลางจะสามารถใช้ลงทุนในผลิตภัณฑ์ทางการเงินที่ให้ผลตอบแทนเพิ่มมากขึ้น ประมาณ 5-15% ได้แก่ ตราสารทุนต่างๆ (หุ้นสามัญ, หุ้นบุริมสิทธิ, ใบสำคัญแสดงสิทธิในการซื้อหลักทรัพย์ (Warrant) และกองทุนรวมที่ผลตอบแทนสูง) และหากคุณมั่นใจว่าเข้าใจผลิตภัณฑ์ทางการเงินที่มีความเสี่ยงสูงได้ดี เป้าหมายระยะกลางนี้อาจประสบความสำเร็จได้เร็วขึ้นจากการลงทุนในผลิตภัณฑ์ที่ให้ผลตอบแทนที่สูงกว่า 15% ได้แก่ ตราสารอนุพันธ์ (ฟิวเจอร์ และออปชั่น) และคริปโตเคอเรนซี่

- ระยะยาว อาจจะหมายถึงเป้าหมายสูงสุดของชีวิต หรือเป้าหมายที่ใช้ระยะเวลานานกว่า 10 ปี เช่น แผนเกษียญอายุ หรือแผนมรดก เป็นต้น ซึ่งแผนนี้จำเป็นต้องครอบคลุมทุกความจำเป็นของเป้าหมาย เช่น แผนเกษียญอายุ ควรครอบคลุม การรักษาพยาบาลในแทบทุกกรณีทั้งป่วยธรรมดา ถึงโรคร้ายแรงต่างๆ และอุบัติเหตุ หลังจากไม่ทำงานแล้ว มิเช่นนั้นเงินที่ลงทุนไว้อาจสูญเสียหมด อีกทั้งพอร์ตลงทุนจะต้องสามารถสร้างรายได้เท่าที่ต้องการใช้ในอนาคต โดยต้องคำนวนอัตราเงินเฟ้อตามระยะเวลาเข้าไปด้วย

เคล็ดไม่ลับที่จะแนะนำให้แบ่งเงินส่วนใช้เพื่อความสุข 20% คือ สำรวจตัวเองก่อนว่ารับความเสี่ยงได้

แค่ไหน เช่น หนึ่งหมื่นบาท จะเก็บไว้ใช้ไปเที่ยวในอีก 6 เดือนข้างหน้ากับครอบครัว หากสามารถรับความเสี่ยงสูงสุดได้คือสูญเงินหมด และก็แค่ไม่ได้ไปทริปนั้น ก็สามารถที่จะนำไปลงทุนในความเสี่ยงสูงมากได้ จากประสบการส่วนตัวก็มีการจัดการรูปแบบนี้เช่นกัน แต่จำกัดการขาดทุน 50% และกำไร 100% โดยใช้เงินที่จะไว้ไปเที่ยวมาลงทุนในผลิตภัณฑ์ที่ความเสี่ยงสูง เช่น ฟอเร็กซ์ ออปชั่น และคริปโตเคอเรนซี่ ด้วยการที่เราจำกัดการสูญเสีย และกำไรอย่างชัดเจน บวกกับทักษะทางการเงินอื่น ทำให้สร้างที่จะได้กำไร 100% ก่อนวันไปเที่ยว 3 เดือน และได้ใช้เงินกำไรนั้นออกค่าทริปให้คุณแม่ ซึ่งก็ทำให้ทริปนั้นคุณแม่มีความสุขเป็นพิเศษเลยที่เดียว

ปัจจุบันมีผลิตภัณฑ์ทางการเงินมากมาย และสามารถช่วยตอบโจทย์และความต้องการของทุกท่านได้ อีกทั้งยังเข้าถึงได้ง่าย ต้องบอกว่าเป็นเรื่องใกล้ตัวของทุกคน หากแต่ความรู้ทางการเงินนั้นมีความจำเป็นที่จะช่วยให้คุณสามารถเลือกใช้ผลิตภัณฑ์เหล่านั้นได้ดี และบริหารพอร์ตการลงทุนได้ดี อีกทั้งคุณสามารถแบ่งปันความสุขให้คนที่คุณรักได้มากขึ้น จากกำไรของพอร์ตการลงทุนตนเอง ในบทความถัดๆไปจะมาอธิบายถึงผลิตภัณฑ์ทางการเงินต่างๆที่มีอยู่ในปัจจุบัน

โดย นิรมล นิตย์นิธิพฤทธิ์ (นักวิเคราะห์การเงิน, Olymp Trade)

บทความสนับสนุนโดย FXPro

เพิ่มเพื่อนรับข่าวสารตลาดหุ้น Forex และบทความดีๆ ด้านการเงิน การลงทุน ฟรี!!

http://line.me/ti/p/%40zhq5011b

Line ID:@fxhanuman