หนึ่งในปริศนาสำหรับวิกฤติโควิดในรอบนี้ที่หลายคนยังคลางแคลงใจ ได้แก่ เหตุการณ์เมื่อวันที่ 9 มี.ค.ที่ผ่านมา ซึ่งอัตราดอกเบี้ยของพันธบัตรสหรัฐอายุ 10 ปีที่ช่วงนั้นถือว่าราคาวิ่งราวกับหุ้นปั่นโดยเริ่มจากที่อัตราดอกเบี้ยลดลงมาต่ำกว่า 0.5% จากนั้นเพียงไม่ถึง 2 วัน

อัตราดอกเบี้ยก็ขึ้นไปสูงกว่า 1.2% ส่อเค้าถึงสภาพตลาดเงินที่มีการตึงตัวอย่างชัดเจน

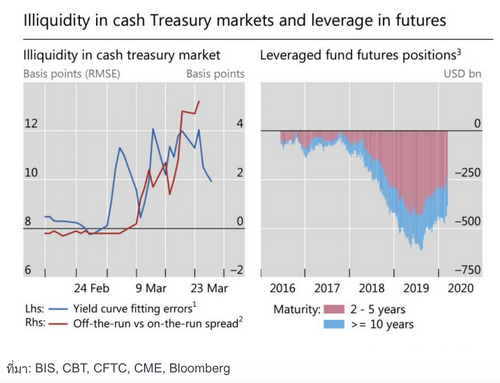

คำถามคือ เกิดอะไรขึ้นกับตลาดพันธบัตรสหรัฐ เดือนมี.ค.ที่ผ่านมา โดยผมเคยเขียนบทความในคอลัมน์ตอนต้นปีนี้ว่า ตลาดบอนด์สหรัฐในปีนี้ ถือว่าเป็นความเสี่ยงอันดับหนึ่งของปี 2020 ทว่าการที่ราคาสินทรัพย์ที่ถือว่าปลอดภัยที่สุดในโลกสามารถวิ่งขึ้นลงได้ขนาดนี้ แถมส่วนต่างอัตราดอกเบี้ยระหว่างราคาซื้อและขายของพันธัตรสหรัฐก็สูงขึ้นถึงกว่า 4 เท่าจากระดับที่เคยเป็นมา ดังรูปที่ 1 ต้องมีอะไรมากกว่าที่เราเห็นเป็นแน่ แล้วในวันนี้ก็มีคำตอบส่วนหนึ่งมาเฉลย ท้ายที่สุด จำเลยเจ้าเก่าคือ เฮดจ์ฟันด์ก็ยังเป็นตัวปั่นตลาดบอนด์สหรัฐเหมือนเคย ด้วยกลยุทธ์แสนจะเบสิค นั่นคือ Basis Trade ที่มีการใช้เงินกู้ยืม หรือ Leverage มาผสมโรงด้วยดังนี้

1.คำอธิบายแรกๆ ที่เรามักจะนึกถึงกันในตอนนั้นได้แก่ ธนาคารกลางของประเทศหลักนอกสหรัฐ และกองทุนขนาดใหญ่น่าจะเริ่มเห็นสัญญาณที่ไม่ค่อยดีนัก สำหรับโรคระบาดโควิดผนวกกับช่วงนั้นมีการเผชิญหน้ากันระหว่างซาอุดิอาระเบียกับรัสเซีย ในเวทีโอเปคเพื่อเจรจาในการลดกำลังการผลิตน้ำมันดิบที่กำลังดำเนินไปอย่างเข้มข้น จนราคาฟิวเจอร์สของน้ำมันดิบในตลาดสหรัฐเกิดติดลบเป็นครั้งแรกในประวัติศาสตร์ ซึ่งต่อมาอีกไม่นานก็ทำให้เกิดอาการ Risk-off หนักมากจนเรามองว่า ตลาดทั่วโลกอาจจะตัดสินใจว่า เงินดอลลาร์เองก็ไม่น่าจะเป็นสินทรัพย์ที่ปลอดภัยอีกต่อไปจึงน่าจะมีการตัดสินใจขายพันธบัตรสหรัฐออกมากันยกใหญ่จนอัตราดอกเบี้ยของพันธบัตรสหรัฐเกิดการผันผวนเป็นอย่างมาก แม้แต่อัตราดอกเบี้ยพันธบัตรสหรัฐอายุ 30 ปียังลดลงจาก 1.28% มาต่ำกว่า 0.7% ก่อนที่จะดีดกลับขึ้นไปอีกครั้ง

ซึ่งเมื่อมองย้อนกลับไปก็มีส่วนท่ี่เป็นเช่นนั้นอยู่ ทว่าสิ่งที่เป็นสาเหตุหลักของรอบนี้นั้นมาจากการเก็งกำไรของนักลงทุนที่หันมาเล่นของสูงอย่างพันธบัตรสหรัฐ

2.หากพิจารณาการเทรดตราสารอย่างพันธบัตรสหรัฐที่มีขนาด 20 ล้านล้านดอลลาร์ ณ ปัจจุบันจะพบว่ากว่า 75% มาจากการเทรดผ่านทางอิเล็คทรอนิคส์ซึ่งมากขึ้นกว่าช่วงปี 2008 ที่เกิดวิกฤติซับไพร์ม ซึ่งตอนนั้นมีอยู่ราว 35% ทำให้กิจกรรมที่เป็นการเทรดในรูปแบบที่หากำไรจากส่วนต่างระหว่าง 2 ตลาดที่มีอยู่คู่ขนานกันอย่างตลาดพันธบัตรที่เป็นแบบตลาด Spot และแบบ Futures เพิ่มสูงขึ้นอย่างรวดเร็ว ดังรูปที่2 สิ่งนี้ทำให้ธนาคารพาณิชย์สามารถถือครองพันธบัตรสหรัฐให้อยู่ในมือของตนเองได้ไม่มากนัก

แม้ว่าข้อดีของระบบของการหากำไรส่วนต่างหรือ Arbitrage ระหว่าง 2 ตลาดนี้คือ การทำให้ตลาดมีประสิทธิภาพมากขึ้น เนื่องจากสามารถทำให้ลดส่วนต่างระหว่างอัตราดอกเบี้ยของขาซื้อและขาขายให้แคบลงได้ในภาวะตลาดปกติ อย่างไรก็ดี เมื่อตลาดเกิดอาการ Panic อย่างเมื่อช่วงเดือนมี.ค.ที่ผ่านมา ก็เกิดผลเสียขึ้นมาเนื่องจากอุปทานของพันธบัตรสหรัฐของแบงก์นั้น เกิดไม่เพียงพอต่อการเทรดที่มีปริมาณสูงขึ้นเป็นอย่างมาก ในตลาด Futures ส่งผลให้อัตราดอกเบี้ยพันธบัตรสหรัฐ ในตลาด Spot ที่เราเห็นกันอยู่วิ่งหมุนไปมาราวกับหุ้นปั่น ทว่าเรื่องราวยังไม่จบเพียงเท่านี้

3.นักลงทุนที่เก็งกำไรด้วยการ Short พันธบัตรสหรัฐ หรือการถือครองพันธบัตรสหรัฐเป็นหลักประกันแล้วนำไปขายออกไปก่อน โดยหวังจะซื้อกลับด้วยราคาที่ถูกกว่ายังหากำไรเพิ่มเติมต่อด้วยการ Leverage หรือนำหลักประกันที่ว่าไปกู้ยืมเงินมาเพื่อทำการ Short พันธบัตรสหรัฐเพิ่มเติมจนขนาดการลงทุนนี้เพิ่มอีกเป็นหลายเท่าตัว

ครั้นเมื่ออัตราดอกเบี้ยพันธบัตรสหรัฐลดลงเหมือนเมื่อเดือนมี.ค.ที่ผ่านมา นักลงทุนดังกล่าวก็เกิดการขาดทุนต้องทำการยกเลิกการ Short (มูลค่าสัญญาการ Short ตราสารพันธบัตรสหรัฐทั้งหมดลดลงจาก 7.5 แสนล้านดอลลาร์ในเดือนม.ค.2020 เหลือ 2 แสนล้านดอลลาร์ในเดือนมี.ค./เม.ย. 2020

นอกจากนี้ ยังพบว่านักลงทุนนอกสหรัฐทำการขายพันธบัตรระยะยาวสหรัฐเกือบ 4.7 แสนล้านดอลลาร์ในช่วงเดือน มี.ค./เม.ย. ที่ผ่านมา โดยส่วนใหญ่การขายมาจากเกาะเคย์แมนส์) หรือทำการขายตราสารพันธบัตรสหรัฐที่วางเป็นหลักประกันเพื่อชดใช้การขาดทุนนี้ ซึ่งตลาด Repo เป็นแหล่งเงินกู้ของนักลงทุนเหล่านี้ เราจึงเห็นอัตราดอกเบี้ย Repo สหรัฐผันผวนมากในช่วงนั้น จากนั้นเมื่อเฟดทำการอัดเงินเข้าตลาด Repo แบบไม่อั้น เหตุการณ์ความผันผวนของตลาดพันธบัตรสหรัฐจึงคลี่คลายลง

อย่างไรก็ดี คำถามสำคัญมากที่สุดในขณะนี้คือ การแก้ปัญหาของเฟดสำหรับในเรื่องใหญ่ขนาดนี้จนถึง ณ ตอนนี้ยังเป็นการแก้ปัญหาที่ปลายเหตุมากๆ หากเกิดวิกฤติในอนาคตอันใกล้ที่ส่งผลต่อตราสารพันธบัตรสหรัฐย่อมส่งผลทำให้เกิดความไม่แน่นอนของตลาดพันธบัตรสหรัฐที่ขึ้นช่ือว่าปราศจากความเสี่ยง และแน่นอนว่าวิกฤติตลาดพันธบัตรสหรัฐก็ยังพร้อมจะกลับมากระหึ่มได้อีกแบบไม่ยากเย็นครับ

โดย ดร.บุญธรรม รจิตภิญโญเลิศ

Source: กรุงเทพธุรกิจออนไลน์

----------------------------------------------------------------------------------

Cr.Bank of Thailand Scholarship Students

เพิ่มเพื่อนรับข่าวสารตลาดหุ้น Forex และบทความดีๆ ด้านการเงิน การลงทุน ฟรี !!

http://line.me/ti/p/%40zhq5011b

Line ID:@fxhanuman

Web : https://www.fxhanuman.com

Web : https://www.eluforex.com/

FB:https://www.facebook.com/review.forex.broker/

เยี่ยมชม partner ของเราที่ Eluforex รีวิวโบรกเกอร์ Forex

#forex #ลงทุน #peppers #xm #fbs #exness #uag #icmarkets #avatrade #fxtm #tickmill #fxpro #fxopen #fxcl #forex3d #forex4you