นั่นเพราะนโยบายการขึ้นอัตราดอกเบี้ยของ Federal Reserve ที่เริ่มมาตั้งแต่ปี 2015 เป็นการจงใจระเบิดฟองสบู่ "everything bubble" ก่อนอื่นเราต้องทำความเข้าใจว่า Fed สร้างวงจร boom/bust กันอย่างไร

เริ่มแรก Fed กดอัตราดอกเบี้ยให้ต่ำกว่าระดับปกติ เพื่อสนับสนุนการลงทุนแบบผิดๆ ...ซึ่งทำให้ธุรกิจเอกชนลงทุนในทรัพย์สินถาวรและทรัพย์สินทุนอื่นๆ..จากเงินทุนราคาถูก

นั่นเป็นการกระจายการลงทุนที่ผิด และเมื่อถึงคราวที่อัตราดอกเบี้ยเริ่มขยับขึ้น การลงทุนที่ทำมาทั้งหมดก็จะเริ่มเกิดปัญหา

แม้กระทั่งการซื้อที่อยู่อาศัยของบุคคลธรรมดาที่ได้แรงจูงใจจากดอกเบี้ยต่ำก็เริ่มจะต้องประสบปัญหา..เมื่อภาพลวงตาเริ่มจางไป จนอาจถึงขั้นต้องพักชำระหนี้

พูดง่ายๆเลย เงินกู้ดอกเบี้ยต่ำที่ไหลเข้าท่วมตลาดจะเป็นตัวเป่าให้ฟองสบู่โตขึ้นในบางภาคของทรัพย์สิน

แต่การขึ้นดอกเบี้ยจะเป็นตัวที่ไปทิ่มแทงให้ฟองนั้นระเบิด

.....และจบลงเป็นวิกฤติ

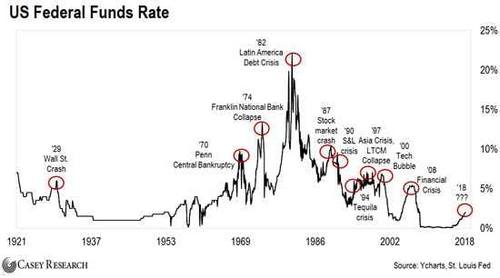

การขึ้นอัตราดอกเบี้ยของ Fed เกือบทุกครั้ง จบลงด้วยวิกฤติ แต่หลายครั้งมันเกิดขึ้นในต่างประเทศก่อน และมักจะสะท้อนกลับมาที่ตลาดสหรัฐเสมอ

โดยเฉพาะ ในจำนวน 19 ซีรี่ส์การขึ้นดอกเบี้ย rate hiking ล่าสุดที่ Fed ทำไป มีถึง 19 ครั้งทำให้เกิดตลาดหุ้นแครชตามมา ....นั่นคิดได้เป็น 84% เลย

ตามชาร์ทแสดงให้เห็นบางตัวอย่างเท่านั้น

มาลองดูการเกิดวิกฤติครั้งใหญ่ๆ บางครั้ง

• 1929 Wall Street Crash

ตลอดช่วง 1920s ...Federal Reserve มีนโยบายดอกเบี้ยต่ำที่ช่วยให้เกิดฟองสบู่ขนาดยักษ์ในตลาดหุ้น (จนเกิดเป็น roaring '20s....ผู้แปล)

แต่พอถึงเดือนสิงหาคม 1929 ...Fed ขึ้นดอกเบี้ย จบสิ้นการให้เครดิตราคาถูกแล้ว

ในชั่วไม่กี่เดือนจากนั้น ฟองสบู่ก็แตก...ในวัน Black Tuesday ดาวโจนส์ร่วงไป 12% ในวันเดียว เป็นวันที่เลวร้ายที่สุดของตลาดหุ้นสหรัฐ และนั่นเป็นจุดเริ่มของ Great Depression

ในระหว่างปี 1929 ถึงปี 1932 ตลาดหุ้นตกต่ำจนสูญมูลค่าไปถึง 86%

• 1987 Stock Market Crash

เดือนกุมภาพันธ์ 1987 ...Fed ตัดสินใจดูดสภาพคล่องออกจากตลาด ดันให้อัตราดอกเบี้ยพุ่งขึ้น

และยังคงบีบต่อไปจนเกิดการแครชในวัน "Black Monday" ในเดือนตุลาคมปีนั้น ..S&P 500 ร่วงไป 33%

พอถึงจุดนั้น Fed รีบกลับลำ..โดยเริ่มกลับมาผ่อนคลายอีกครั้ง นั่นคือผลงานแรกของ Alan Greenspan ...ซึ่งยังมีตามมาอีกหลายครั้ง

• Asia Crisis and LTCM Collapse

แพทเทอร์นเดียวกันนี้เกิดขึ้นอีกครั้งในช่วงกลาง 1990s คราวนี้ไปที่ตลาดเกิดใหม่ ซึ่งหลายๆชาติมีการกู้ยืมกันมหาศาลในตอนที่ดอกเบี้ยมันถูกมาก ..แต่แล้ว Greenspan ก็เริ่มขึ้นดอกเบี้ย

คราวนี้..วิกฤติเริ่มที่เอเซีย (ประเทศไทย) ขยายไปยังรัสเซีย และในที่สุดก็ไปถึงสหรัฐที่ทำให้ตลาดร่วงไปถึง 20%

Long-Term Capital Management (LTCM) เป็นกองทุนเฮดจ์ฟันด์สัญชาติสหรัฐ ที่ได้กู้เงินจำนวนมากมาลงทุนในรัสเซียและอีกหลายประเทศในเอเซีย..หลังเกิดวิกฤติ..กองทุนอาจต้องล้มละลาย แต่เนื่องจากขนาดของกองทุนนี้มัน "too big to fail"...Fed จึงต้องช่วยกู้ (bail out) LTCM เอาไว้

• Tech Bubble

Greenspan อีกครั้ง ...เขาเริ่มวงจรขึ้นดอกเบี้ยที่ทำให้ฟองสบู่หุ้นดอทคอมระเบิด ...หุ้น tech bubble นี่แหละที่เกิดฟองสบู่จากนโยบายดอกเบี้ยต่ำของเขา ......หลังฟองสบู่แตกครั้งนั้น มูลค่าของ S&P 500 เหลือแค่ครึ่งเดียว

• Subprime Meltdown and the 2008 Financial Crisis

หลังฟองสบู่ดอทคอมแตกครั้งนั้นทำให้เกิดเศรษฐกิจชะลอตัวอยู่ระยะหนึ่ง ..จน Fed โดย Alan Greenspan อีกแล้ว ก็ลดอัตราดอกเบี้ยลงเพื่อแก้ปัญหา ...แล้วเงินต้นทุนต่ำเหล่านี้ก็ไหลเข้าท่วม....คราวนี้เข้าตลาดที่อยู่อาศัย

จนมาถึงปี 2004 ...Fed ก็เริ่มเพิ่มอัตราดอกเบี้ย มันค่อยๆทำให้คนอเมริกันที่เป็นหนี้ค่าบ้านไม่สามารถชำระหนี้ได้ .....หนี้จำนองจำนวนมากที่ถูกผูกรวมเป็นสัญญาหลักทรัพย์..ขายต่อให้กับสถาบันการเงินใหญ่ๆ

เมื่อหนี้จำนองมีการชักดาบกันเป็นจำนวนมาก สัญญาหลักทรัพย์ที่อิงกับสัญญาจำนองเหล่านี้ก็พังไปด้วย สถาบันการเงินที่ซื้อหลักทรัพย์นี้ไว้ก็ต้องพังตาม

มันสร้างวิกฤติโดมิโน่ที่เกือบทำให้ระบบการเงินทั้งโลกต้อง collapse ลงไป ...คราวนี้ S&P 500 ร่วงไปถึง 56%

• 2018: The “Everything Bubble”

อีกหนึ่งวิกฤติที่ยังไม่เกิดตอนนี้ แต่มาแน่

อย่างที่เรารับรู้กันอยู่แล้ว Fed แก้วิกฤติการเงินของปี 2008 โดยการอัดเงินราคาถูกเข้าตลาดอย่างไม่เคยมีมาก่อน

เงินดอลล่าร์นับล้านล้าน (trillion) ถูกพิมพ์เข้าสู่ระบบ แต่พูดให้ฟังดูดี เรียกมันว่า โปรแกรมผ่อนคลายเชิงปริมาณ Quantitative Easing (QE) ครั้งที่ 1..2..3..

ในขณะเดียวกัน Fed ก็ใช้นโยบายอัตราดอกเบี้ยศูนย์เปอร์เซนต์ ต่ำที่สุดในประวัติศาสตร์สหรัฐ

Fed อ้างว่าที่ทำไปทั้งหมดก็เพื่อแก้ปัญหาเศรษฐกิจ แต่ความจริง มันได้สร้างเรื่องผิดเพี้ยนจำนวนมากที่ไม่เคยเกิดขึ้นมาก่อน ทั้งที่รู้อยู่ว่าสักวันหนึ่งทั้งหมดนี้จะต้องถูกกวาดทิ้งจนได้

เรียกว่า Federal Reserve แก้ปัญหาวิกฤติครั้งที่ผ่านมา ด้วยการเพาะพันธ์ใหม่ของวิกฤติที่จะใหญ่ขึ้นอย่างหลีกเลี่ยงไม่ได้

เงินนับสิบๆ trillions ที่ถูกเพิ่มขึ้นมา ไม่ได้ไปสร้างฟองสบู่แค่ภาคที่อยู่อาศัย housing buble หรือ tech bubble แต่เป็น "everything bubble"

Fed ปล่อยให้อัตราดอกเบี้ยอยู่ที่ศูนย์เปอร์เซนต์มาตั้งแต่ปี 2008 ...ปล่อยไว้จนถึงเดือนธันวาคม 2008 ..นานเกือบๆ 7 ปี

ที่ผ่านมา Fed เคยทำให้เกิดฟองสบู่ที่อยู่อาศัย จากดอกเบี้ยต่ำ 1% เป็นเวลาแค่สองปี ...แต่ถ้าดอกเบี้ยเป็น 0% ถึงเจ็ดปีแบบนี้ ก็หยั่งไม่ถูกแล้วว่าฟองจะใหญ่แค่ไหน หรือมันจะเพี้ยนไปไกลแค่ไหน...ฟองลูกนี้ต้อง pop อย่างรุนแรงแน่ๆ

ตั้งเดือนธันวาคม 2015 Fed ค่อยๆปรับขึ้นดอกเบี้ยไตรมาสละ 0.25% .....วงจร rate-hike นี้จะไประเบิดฟองสบู่ everything bubble โดยเราจะเห็นได้จากสัญญานเตือนเหล่านี้

• Warning Sign No. 1

กลุ่มประเทศเกิดใหม่เกิดสัญญานเตือนสีแดงแล้ว ..เมื่อต้นปีนี้ ค่าเงินลีร่าของเตอรกีตกไป 40% ..เปโซของอาร์เจนติน่าก็ร่วงไปพอๆกัน

วิกฤติค่าเงินของประเทศเหล่านี้น่าจะเป็นเค้าลางให้เห็นถึงวิกฤติที่จะมาถึงสหรัฐ เหมือนเมื่อครั้งวิกฤติเอเซียจากการชักดาบหนี้เมื่อช่วง 1990s ที่ส่งผลถึงสหรัฐจนได้

• Warning Sign No. 2

การขยายตัวทางเศรษฐกิจที่ไม่ยั่งยืน

เงินดอลล่าร์นับ trilions ขับเคลื่อนเศรษฐกิจสหรัฐจนมันขยายตัวได้ยาวนานมากเป็นที่สองจากที่เคยเกิดขึ้นในประวัติศาสตร์ ถ้าพ้นเดือนกรกฏาคมนี้ไป ก็จะยาวนานที่สุด ...มันน่าจะต้องสิ้นสุดก่อนหมดสมัยปธน. นี้แน่นอน

• Warning Sign No. 3

ตลาด bull market ที่ยาวนาน .....ตั้งแต่ต้นปีมาแล้วที่ตลาดหุ้นสหรัฐทำสถิติตลาดกระทิงที่ยาวนานที่สุดในประวัติศาสตร์ มันขึ้นสูงอยู่ตลอดเกือบสิบปีโดยไม่มี correction เกิน 20% เลยสักครั้ง ...market cap ก็มีมูลค่าเกือบสูงสุดในประวัติการณ์

CAPE Ratio ของ S&P 500 ขณะนี้เกือบถึงขั้นสูงสุด (CAPE Ratio ยิ่งสูงหมายถึงราคาหุ้นยิ่งแพง) เป็นรองจากแค่ครั้งก่อน tech bubble จะแตกเท่านั้น

ทุกครั้งที่มาถึงจุดนี้ มักตามด้วยวิกฤติแรงๆ

Preparing for the Pop

จากมาตรฐานในประวัติศาสตร์ ตลาดหุ้นและเศรษฐกิจโดยรวมของสหรัฐมันเลยเวลา correction ไปแล้ว ไม่ว่า Fed จะทำยังไงก็ตาม

แต่ถ้าเอาเรื่องการขึ้นอัตราดอกเบี้ย..ที่เคยทำให้ฟองสบู่แตกไปหลายครั้งแล้ว..เข้ามาเกี่ยวข้องด้วย ...การพังทลายของตลาดหุ้นก่อนหมดเทอมนี้ของทรัมพ์ก็เป็นที่แน่นอน

ถ้านักลงทุนจะทำช้อร์ตในตลาดหุ้นไว้ ก็น่าจะเป็นเตรียมตัวที่ดีนะ

ครั้งนี้ Federal Reserve ได้ทำการวาร์ปเศรษกิจไปไกลมากๆ ไกลกว่ายุค 1920s หรือครั้งไหนๆทั้งสิ้น

Cr.Bank of Thailand Scholarship Students

เพิ่มเพื่อนรับข่าวสารตลาดหุ้น Forex และบทความดีๆ ด้านการเงิน การลงทุน ฟรี!!

http://line.me/ti/p/%40zhq5011b

Line ID:@fxhanuman

Web : https://www.fxhanuman.com

FB:https://www.facebook.com/review.forex.broker/

#forex #ลงทุน #peppers #xm #fbs #exness #uag #icmarkets #avatrade #fxtm #tickmill #fxpro #fxopen #fxcl #forex3d #forex4you